复星保德信“小福星”万能险产品因违规再次撞到保监会枪口,三个月内禁止申报新产品的处罚,对这家净利润仍处亏损的企业打击不小

文 | 《投资时报》记者 王一葆

身处“保险业姓保、保监会姓监”大时代下的保险公司,推出新产品时总要慎之又慎,否则即使背靠强大的金控集团,也难免推出午门或者杖打三十。

继前海人寿和恒大人寿之后,保监会于半个月内开出了针对万能险的第三张罚单。3月7日晚,保监会向复星保德信人寿保险有限公司(下称“复星保德信”)下发监管函,称其上报的“小福星”产品不符合精算要求,做出“不予备案”并“三个月内禁止申报新产品”的监管要求。

收到监管函后,复星保德信方面迅速做出回应,表示停售违规产品,并对产品开发管理工作进行整改。

然而,禁止申报新产品对业绩本就亏损的复星保德信来说,可谓雪上加霜。

吃罚单只因未姓“保”

保监会表示,2017年2月收到复星保德信人寿报送的“复星保德信小福星少儿两全保险(万能型)”产品备案材料。经核查发现,该万能型产品违反了相关规定。一是该产品设有两个个人子账户,且最低保证利率不同,违反了《万能保险精算规定》第十条规定;二是该产品各子账户之间可以进行账户价值转换,产品最低保证利率不确定,违反了《万能保险精算规定》中的第四条规定。

中央财经大学保险学院院长郝演苏表示,“近一两年来,一些唯保单数量、保费规模是图的保险公司,为虏获保险消费者的芳心,不断推高保险产品的预期收益率,若干险企的万能险结算利率公布得很高,再加上手续费佣金等费用,这类产品的成本事实上更高。如此高企的资金成本,已远远超过债券等固定收益类的资产收益水平。”

高成本资金为获取高收益,自然不得不提升风险偏好,投向高风险资产。这一两年中A股市场频频亮相的‘险资野蛮人’就是在此背景下出现的。”

在郝演苏看来,这显然已经与保监会近期强调的“保险姓保”主旋律背道而驰。事实上,随着保险日趋成为中国普通家庭投资的首选,风险保障功能的回归呼声日益高涨,监管也愈加严苛。

作为三大理财险之一的万能险,其问世的初衷除了同传统寿险一样给予生命保障,投保账户内资金还可参与保险公司的投资,并确保投保人享有账户余额的本金和一定利息保障。其之所以“万能”,还因为消费者投保后,可根据人生不同阶段的需求调整保额、保费及缴费期。但业内人士指出,如果险企为了促销一味夸大万能险收益,无疑会加大对公司的偿付压力。

违规产品被叫停

对于保监会的监管要求,复星保德信人寿迅速做出回应。3月8日上午在其官网发布公告称:“小福星”是公司为代理人渠道设计的一款新产品,由于该产品在设计中未能深入理解保监会监管精神,造成产品未能符合精算规定的有关要求。

复星保德信表示,收到监管函以后,公司方面已紧急停止相关产品的销售,对于已销售的24单承保件,公司会竭诚做好客户服务工作,全力保障客户权益。今后,公司将严格按照监管政策和要求,对产品开发管理工作进行整改。这也意味着,在未完成报送前,公司就已经开始销售产品。

据了解惹祸的这款产品叫“复星保德信小福星少儿两全保险(万能型)”(下称“小福星”),是复星保德信今年2月为代理人渠道设计的。这款产品设计主要存在两方面的问题:一是该产品设有两个个人子账户,且最低保证利率不同,违反了《万能保险精算规定》(保监发〔2015〕19号)第十条规定,即保险公司在同一个万能账户中采用不同结算利率或不同最低保证利率时,对应的操作方法应当完备、合理,遵循公平性及一贯性原则。而只有当不同的万能保险产品,不同的团体万能保险客户,不同时段售出的万能保险业务,保险公司才能采用不同的结算利率或不同的最低保证利率,但应当建立与之对应的子万能账户;二是该产品各子账户之间可进行账户价值转换,产品最低保证利率不确定,违反了《万能保险精算规定》第四条规定,即万能保险应当提供最低保证利率,最低保证利率不得为负。

复星保德信2016年四季度偿付能力报告显示,截至2016年底,该公司偿付能力充足率为353.57%,风险评级为B;保险业务收入3050万元,净利润亏损5727.23万元。如今受到“不予备案、停止使用、禁止三个月内申报新产品”的处罚,这对于复星保德信人寿的经营业绩势必造成相当压力。

万能险占比超70%

由中国复星集团与美国保德信金融集团联合组建的复星保德信人寿,自2012年成立之初就备受关注。公司最初注册资本为5亿元,2015年增至10亿元,2016年进一步增至13亿,股东双方各自持有合资公司50%的股份。

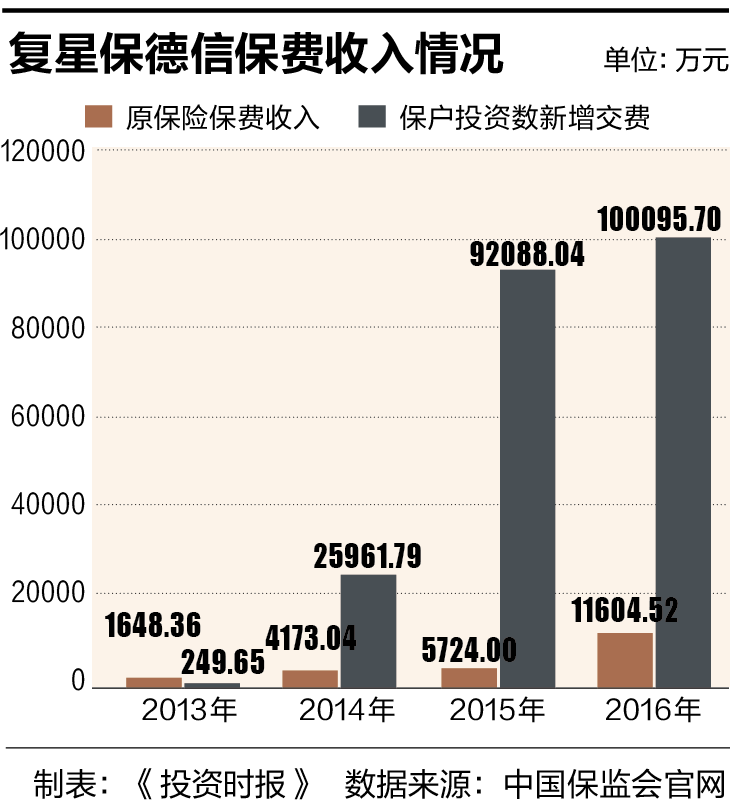

复星保德信人寿自2014年开始发力万能险。数据显示,2013至2015年其万能险收入分别为0.025亿元、2.6亿元和9.21亿元,占当年保费收入的13.2%、86.2%和94%。2016年全年,复星保德信人寿原保费收入1.16亿元,保户投资款新增交费10亿元,万能险占比高达89.6%。

进入2017年,复星保德信人寿1月原保费收入3795万元,万能险收入8816.17万元,占比超过70%,这个数字在业内依然处于较高水平。

再看该公司营收和净利润,2013至2015年,复星保德信人寿营业收入分别为0.17亿元、0.65亿元和1.34亿元;净利润亏损0.89亿元、1.16亿元和1.12亿元。2016年四个季度的净利润分别是-0.5亿元、-0.32亿元、-0.3亿元和-0.57亿元;2016年合计亏损1.69亿元。

有上海保险业人士向《投资时报》记者分析称,复星保德信人寿成立时间短,资金规模有限,势必影响其投资标的选取,盈利难度比较大。而复星保德信人寿万能险占比本身就比较高,而此次被保监会处罚3个月不允许报备新产品,势必影响其二季度的保费收入。曾经担任某保险公司高管的该专业人士指出,万能险保费下滑,将直接导致过去销售的万能险赎回量可能大于新保费流入量,直接形成保费净流出。

“保险公司最害怕挤兑,现金流若是断了容易出现系统性风险。尽管背靠强大金控集团,经营业绩也是要得到市场证明的。”该人士说。

虽然保监会对于万能险产品占比50%以上的企业,分支机构的审批开设会有所限制,但复星保德信人寿并未受到太大影响,2017年1月10日保监会公告批复了复星保德信人寿江苏分公司的筹建。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有