继和信贷之后,美东时间10月13日美国证监会公布了拍拍贷的招股说明书。招股说明书显示,拍拍贷计划在纽约证券交易所IPO上市,股票代码为“PPDF”,拟议的最高筹资额为3.5亿美元。同时,国内第一家P2P平台的财务数据也首次公开。2015年拍拍贷净亏损7214万元,2016年扭亏为盈实现净利润5.015亿元,2017年上半年净利润10.486亿元,盈利能力出现爆发式增长。我们将通过本文介绍拍拍贷的业务模式,并阐述其获利能力显著提升的原因。

业务模式之资产端 多元化信贷资产

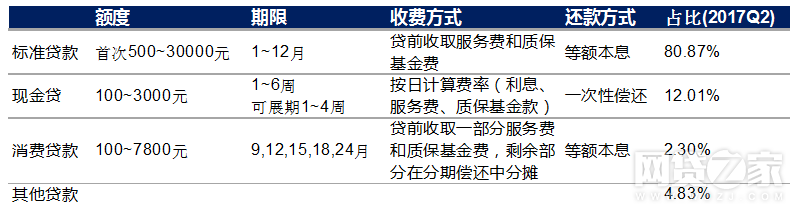

拍拍贷于2007年成立,是国内第一家P2P网贷平台。拍拍贷的目标群体是20-40岁的借款人,这些年轻一代通常缺乏或没有传统征信记录,但通常更容易接受互联网金融服务,是中国消费金融市场发展的主要动力。目前,拍拍贷提供的信贷产品包括标准贷款、现金贷、分期消费贷款和其他贷款四种,不同贷款产品有不同的期限、额度、收费模式以及应用场景来满足借款人个性化的借款需求。

表1:拍拍贷信贷产品

资料来源:招股说明书,网贷之家

标准贷款产品

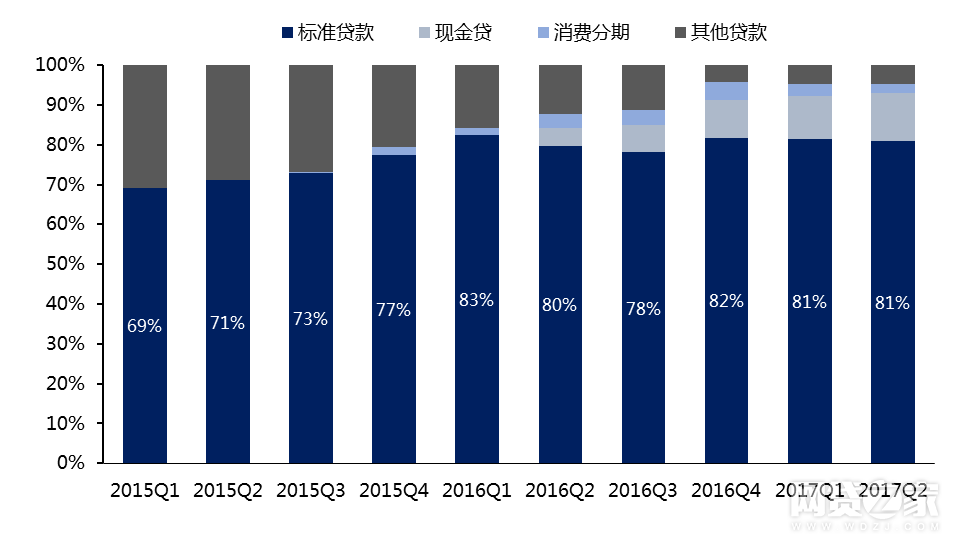

拍拍贷的主力产品,今年上半年的成交量为219亿元,占贷款总额的81.1%。借款人可以通过手机App或者PC端申请标准贷款,申请贷款借款需提供身份、银行帐户、信用卡、教育水平,婚姻状况等基本信息。目前,标准贷款的期限为1至12个月(注:2017年8月前标准贷款的期限为1至24个月),今年上半年该类贷款的平均贷款额为2851元。

贷款产品将根据借款人的信用评分收不同费率的费用,包括出借人的利息(投资人的收益)、贷款服务费以及质保基金费,还款方式为等额本息。可能是鼓励借款人提前还款的缘故,拍拍贷允许借款人提前还款且不交付罚金。

现金贷

满足借款人应急需求的短期现金贷产品,期限在1周到6周,额度在100~3000元。与标准贷款不同,现金贷按日计算利率、服务费率和质保基金费率,借款人在到期日一次性偿付本息。拍拍贷的现金贷借款人有3次机会能展期1~4周,但需要缴纳3%的展期费。需要指出的是,此前拍拍贷在促成贷款时(T+0)收取贷前服务费即砍头息,未来拍拍贷将取消这一收费模式。我们认为这可能与现金贷不能收取贷前服务费的监管要求有关。

分期消费贷款

为了满足客户不同的金融需求,拍拍贷与线下零售商合作,建立了O2O的贷款生态系统,为零售商店的客户提供购买电子产品的分期贷款。分期消费贷款产品的额度在1000元~7800元,期限包括9,12,15,18或24个月。拍拍贷在贷前先收取一部分的服务费和质保基金费用,随后借款人在每月还款中偿还贷款本金利息以及剩余部分的交易费和质保基金费。

其他贷款

与第三方合作发放的与标准贷款类似的创新品种,有更加优惠的费率满足更多样化的融资需求。包括为出借人偿还信用卡的贷款产品,最小偿还金额为500元的循环信用贷款。未来,拍拍贷将开发更多贷款产品满足贷款人的不同需求。

图1:拍拍贷四类贷款历史占比

资料来源:招股说明书,网贷之家

业务模式之投资端 具有中国特色的LendingClub

拍拍贷的业务模式和投资产品在一定程度上借鉴了美国P2P平台LendingClub,如“一键投标”系统以及“自动投标策略”等。同时,在本土P2P平台刚性兑付的大环境下,在一些产品中,拍拍贷引入质保专款基金(Qualityassurancefund)和投资人准备基金(Investorreservefunds),在借款人出现逾期或者投资人收益不达预期之后从专款基金中计提款项予以垫付以保障投资人利益。

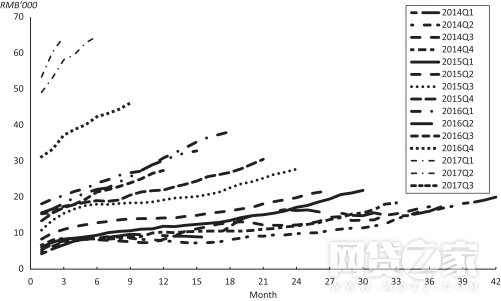

截止2017年上半年,拍拍贷上共有46.16万名个人投资者。2015年至今,拍拍贷的投资人数和平均投资金额都有大幅上升。2015年,拍拍贷上投资人的平均投资金额为29938元,而今年上半年该数值已经上涨到99136元,人均投资金额接近10万。从下图投资人的Vintage累计投资金额曲线来看,平台上投资人的累计投资金额在最近一年有明显的提升。

图2:投资人Vintage累计投资金额上升

资料来源:招股说明书

除散户投资者外,2014年起,拍拍贷开始通过引入机构资金以改善投资者的整体结构。为此,与趣店类似,拍拍贷发起三起信托计划以对接机构资金。在前两起计划中,机构投资者要求固定回报率,拍拍贷向信托计划推荐资产并赚取服务费,服务费由资产产生的收益与机构约定收益之间的差额决定(超额利差部分),如果平台上的贷款逾期超过90天,拍拍贷将回购逾期贷款保证机构投资者的利益。第三起计划是引入机构资金的结构化信托。在第三笔信托计划中,第三方金融机构属于计划优先级,而拍拍贷则是计划的中间层和劣后级。结构化信托的本质与ABS一样,通过发行人持有计划劣后级为信托计划增信以吸引机构投资者。未来,不排除拍拍贷效仿宜人贷,利用信托计划构造双SPV架构的ABS以对接机构投资者。据招股说明书,目前机构投资者所促成的贷款余额占比为9.4%,个人投资者为90.6%。

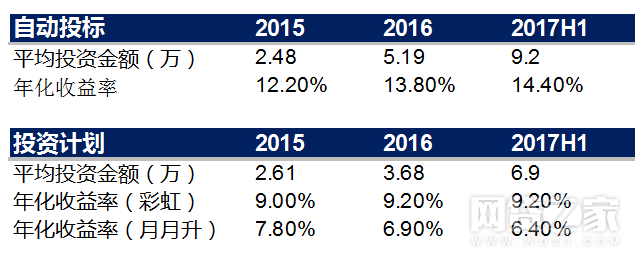

目前,拍拍贷一共为投资者提供三大类投资产品:自动投标、理财计划和债权转让。

表2:拍拍贷投资产品的平均投资金额和收益率

资料来源:招股说明书,网贷之家

自动投标和一键投标

在投资散标时,拍拍贷提供一键投标功能。投资者能通过设置单位投资金额和数量实现散标的批量购买。为了让投资人实现分散投资降低风险,拍拍贷设置了散标投资区间即50-500元,如果散标金额本身金额较低则投资金额不能超过散标的一定比例。

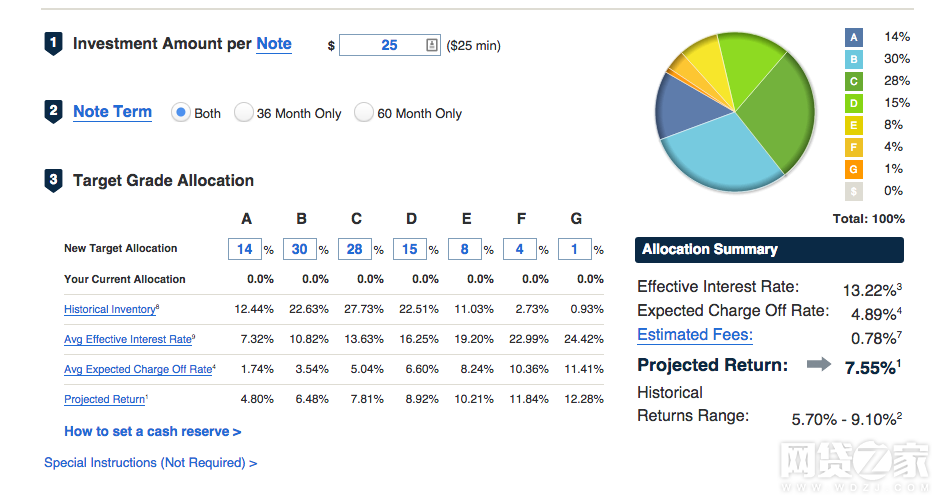

图2:拍拍贷的一键投标

资料来源:拍拍贷,网贷之家

自动投标策略系统与LendClub的模式类似,出借人可以根据自己的风险偏好和流动性需求设置投资参数,包括散标的期限、利率、信用等级、认证信息等,而不是逐个筛选特定贷款。截止2017年上半年,自动投标形成的贷款余额占比为35%,人均投资金额为9.2万元,年化收益率为14.4%。此外,拍拍贷也为一些第三方理财平台(网贷基金)提供了程序接口以便在平台上实现自动投标。

图3:拍拍贷自动投标策略

资料来源:拍拍贷,网贷之家

图4:LC自动投标系统

资料来源:LendingClub,网贷之家

理财计划

包括彩虹计划、月月升和拍活宝。理财计划具有自动投资功能,在实现分散投资的同时,将在产品运营周期内重复投资以提高资金利用率,投资人在到期后一次性收到本金和利息。截止2017年上半年,通过理财计划形成的贷款余额为108亿元,占比为52.7%。其中80亿元来自定期理财计划,6.865亿元来灵活期限(2017年7月已停止)理财计划,月月升为13亿元。活期产品拍活宝于2017年7月起停止发行,截至2017年上半年,拍活宝促成的贷款余额占比仅为0.3%[M帐1],对于拍拍贷的影响微乎其微。

债权转让

拍拍贷提供了用于债权转让的二级市场,以增加投资者的流动性。拍拍贷在促成债转时收取0.1%~0.2%的服务费。

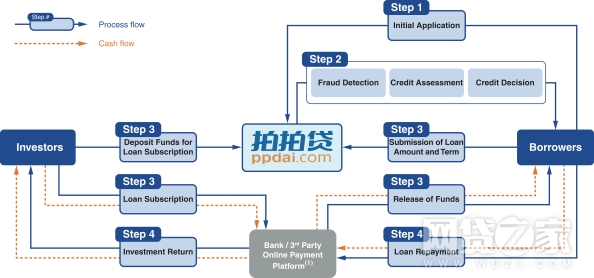

拍拍贷通过多元化的贷款产品以及丰富的投资产品撮合投资人与借款人之间的点对点借款业务。在撮合贷款的整个过程中还包含反欺诈、信用评估、贷后管理等流程。

图5:拍拍贷交易流程

资料来源:招股说明书,网贷之家

60%的净利润率规模 经济效应的极致

在2015年,拍拍贷净亏损7214万元。2016年,拍拍贷便扭亏为盈实现净利润5.015亿元,2017年上半年净利润更是达到10.486亿元,是目前已知的盈利能力最强的P2P平台。我们认为拍拍贷的强劲盈利能力主要由三个驱动力:交易费率的上升、成交量增长和极致的规模经济效应。

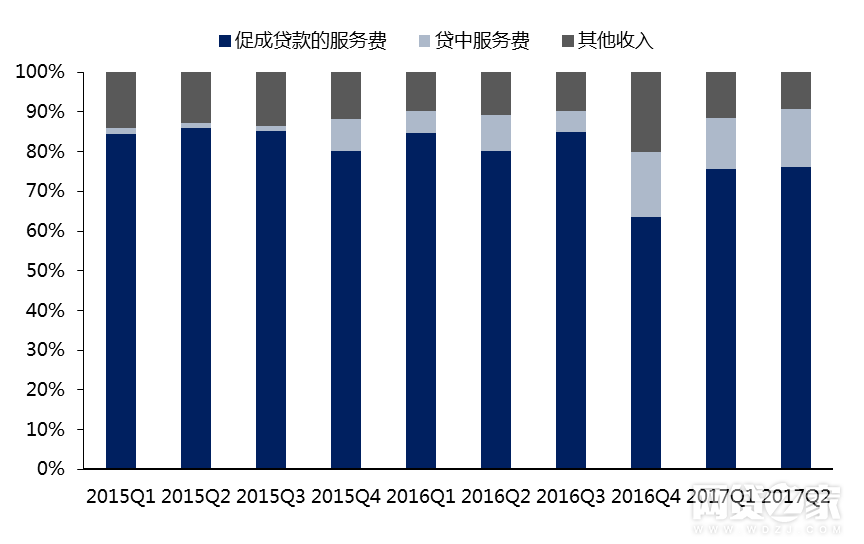

与宜人贷类似,拍拍贷的收入包括向借款人收取的贷款服务费,贷中服务费和其他收入,向贷款人收取的服务费是拍拍贷营收的重要组成部分,占2017年上半年毛收入的75%以上。

图6:拍拍贷收入构成

资料来源:招股说明书,网贷之家

贷款服务费

即在T+0时刻向借款人收取相当于贷款本金一定比例的服务费用,交易费用的差异取决于相关贷款的类型、利率和期限。目前,拍拍贷标准贷款产品的服务费率从3.0%到11.0%不等。

贷中服务费

贷款生命周期中,借款人每月缴费的剩余部分的服务费。

其他收入

投资者账户管理费,借款人代收费,债权转让服务费。

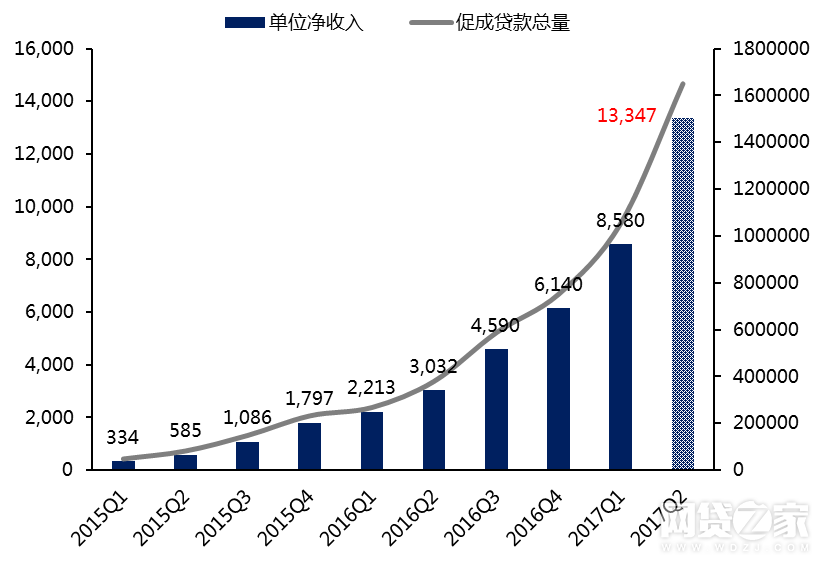

招股说明书显示,在2015年和2016年,拍拍贷向借款人收取的平均服务费率分别为3.6%和6.4%,而2017年上半年的平均服务费率为6.2%。服务费率的提升可能与平台产品结构的变化以及服务费率的上调有关。我们认为,服务费率的提升对于拍拍贷营业收入有相当积极的作用。以2017年Q2为例,标准贷款的规模为133.46亿元,如果平均服务费率提升1%将增加拍拍贷1.33亿的净收入。从下图我们也可以看到,拍拍贷单季度促成的贷款规模呈现出指数增长趋势。

图7:款平均交易费率增加1%拍拍贷净收入增加情况(万元)

资料来源:招股说明书,网贷之家

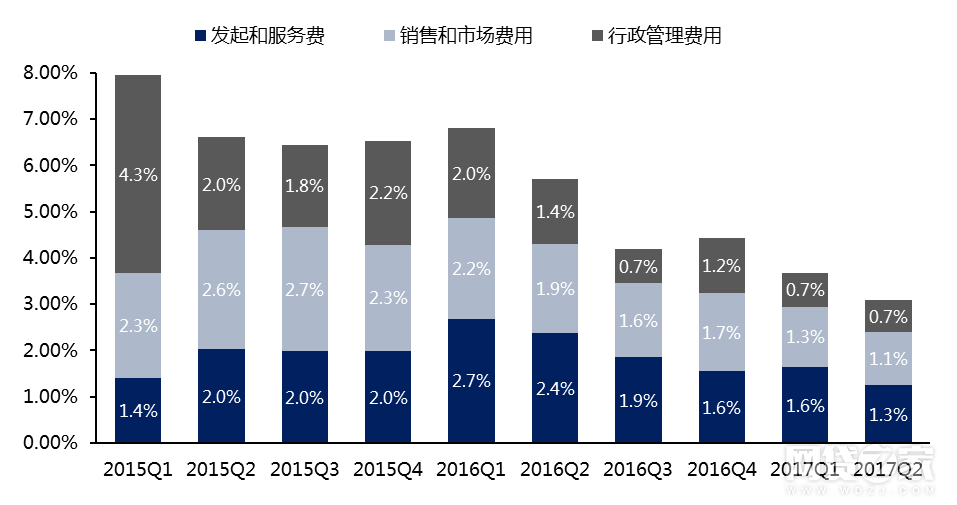

对于P2P平台而言,一些运营支出具有刚性即支出增长速度不如平台成交规模增长,容易形成规模经济效应。我们将从三个维度呈现拍拍贷的规模经济效应:运营费用占毛收入比;运营费用占促成贷款比;单位获客成本。

表3:运营费用占总收入比

资料来源:招股说明书,网贷之家

运营费用占总收入比可以观察平台经营效率和盈利情况。在2015年,拍拍贷运营费用占毛收入的比重超过100%,所以陷入亏损。在进入2016年Q3之后,该比值下降到68%,拍拍贷开始实现盈利。随着促成贷款规模的指数增长,营业收入增速大于运营费用,导致运营费用占总收入比不断下行,利润率提升,规模经济效应彰显。

图8:运营费用占促成贷款规模比

资料来源:招股说明书,网贷之家

运营费用占促成贷款比,即促成单位贷款所需的运营成本。在2015年初,该比例接近8%,2016年Q3开始出现明显下降。截止今年Q2,拍拍贷的运营费用占促成贷款比大概在3.09%。与同在美国上市的两家友商相比,属于最低水平。

图9:三家上市平台运营费用占促成贷款比

注:宜人贷属大额长期贷款业务运营费用占比一般高于现金贷平台

资料来源:招股说明书,网贷之家

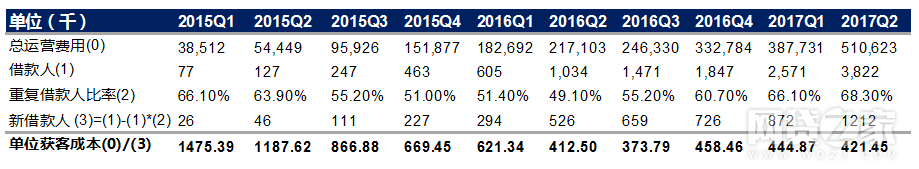

单位获客成本,即平台获得新客户所付出的成本。在此,我们把平台整个运营费用当做获客成本,对于新客户数量,我们根据拍拍贷的重复借款人比例和当季度总借款人数推算。

表4:单位获客成本计算表

资料来源:招股说明书,网贷之家

图10:单位获客成本与运营费用(%贷款量)

我们的计算结果显示,在2015年初期拍拍贷的获客成本在1475元/人,2016年Q2之后获客成本下降到400多元,不过从最近几个季度的数据来看,拍拍贷的单位获客成本已经趋于稳定,下行空间有限。由于业务结构并没有发生太大的变化,我们认为这是平台规模经济效应的体现,即随平台成交量上升单位获客成本出现下降。当然,在监管趋严的大环境下,如拍拍贷、宜人贷这些头部平台一定程度上也受益于行业集中提升以及品牌效应发酵,网贷之家的数据显示,两家平台的市场份额都有上升趋势。

图11:拍拍贷和宜人贷市场份额上升

注:宜人贷市场份额=宜人贷当月待收/行业当月待收;拍拍贷市场份额=拍拍贷当月成交量/行业当月成交量,由于拍拍贷的提前还款数量较多,网贷之家的待收与平台实际数据有差异,故使用成交量来代替。

资料来源:招股说明书,网贷之家

所以在显著的规模经济效应下,拍拍贷单位运营成本和获客成本下降,净利润率显著上行。2017年上半年,拍拍贷的净利润率达到60%。如果观察拍拍贷与趣店的历史净利润率,我们发现两者扭亏为盈的历史有相似之处。

图12:拍拍贷和趣店的净利润率

资料来源:招股说明书,网贷之家

在2016年之前两家平台都持续亏损,而在进入2016年后两家平台开始盈利且净利润率不断上升。我们认为其一是两家平台的信贷服务类似,即现金贷(一次性还款)+分期贷款。其二是两家平台受益于2016年起消费金融和现金贷的热潮,平台成交量显著提升的同时规模经济效应开始凸显。不过,两家平台的净利润率是否能长期维持在较高水平,或许与现金贷和消费金融行业的景气程度密切相关。一旦行业面临政策冲击或者滞后、积攒的现金贷风险爆发,两家平台则将受到一定的冲击。

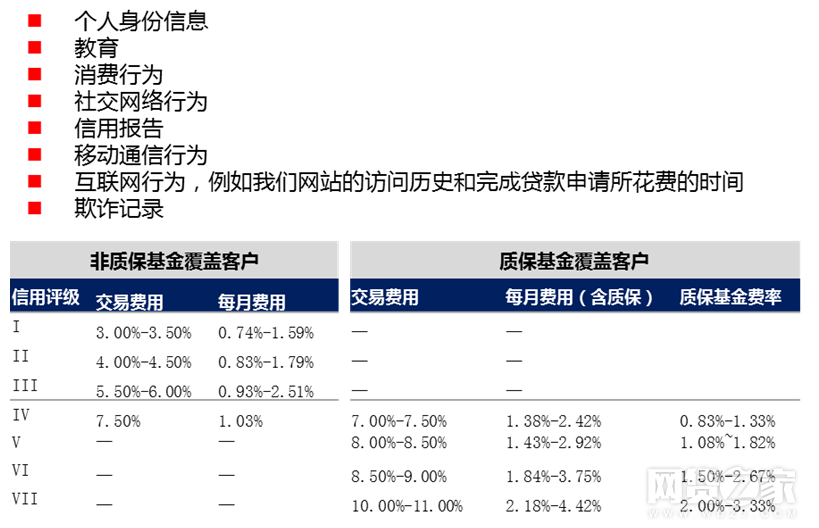

大数据风控系统构建信用评级体系

2014年8月,拍拍贷推出了魔镜信用评分模式,依托于过去十年运营中逐渐形成的庞大数据库,其大数据风控系统在行业中有一定的竞争优势。魔镜系统将根据用户的信息和行为数据进行大数据建模为借款申请人打分,魔镜信用评分一共分为I-VII7个等级,不同评级的贷款人在利率、服务费率和缴纳的质保基金费率方面都有所不同。对于信用级别最高的三类客户,拍拍贷不收取质保基金费,而其余客户需在贷款生命周期中(一次性或分期)缴付质保基金费。

图13:拍拍贷风险模型的部分因子以及收费

资料来源:招股说明书,网贷之家

与宜人贷的质量保证专款类似,质量保证基金机制是拍拍贷为保护投资者设立的保证基金,对于一些逾期项目进行垫付。目前,标准贷款产品的质量保证基金缴款率为本金的4.0%到24.0%。拍拍贷的质保基金缴费政策会随着平台业务变化以及用户信用行为变化进行调整,目前信用级别最高的三类客户不收取质保基金费,后面四个等级的客户强制收取质保基金费。

出借利率方面,拍拍贷的招股说明数显示平台只有部分贷款人的贷款利率超过24%,全部贷款的利率都在36%以下。但需要指出的是这个利率只是平台投资人的收益率并不包含平台收取的服务费。宜人贷、信而富、和信贷和趣店(2017年下调APR至36%)在计算APR时,一般包括出借人利息和平台服务费,如果以APR度量拍拍贷的综合借款成本,那不少贷款的实际借款成本将超过年化36%。不过拍拍贷认为这种模式是合理的,招股说明说中显示“我们不认为我们的商业运作违反了这一规定,即使在某些情况下,我们从借款人收取的利率和交易费用率合计超过36%。然而,我们不能向你保证,中国法院将持有与我们相同的观点,我们收集的部分或全部交易费用可能被法院裁定为无效,这将对我们的业务和财务状况产生重大不利影响。”我们认为,拍拍贷在借款利率是否超过法律规定上限的问题上仍然有不确定性,面临潜在的政策风险。[M帐3]

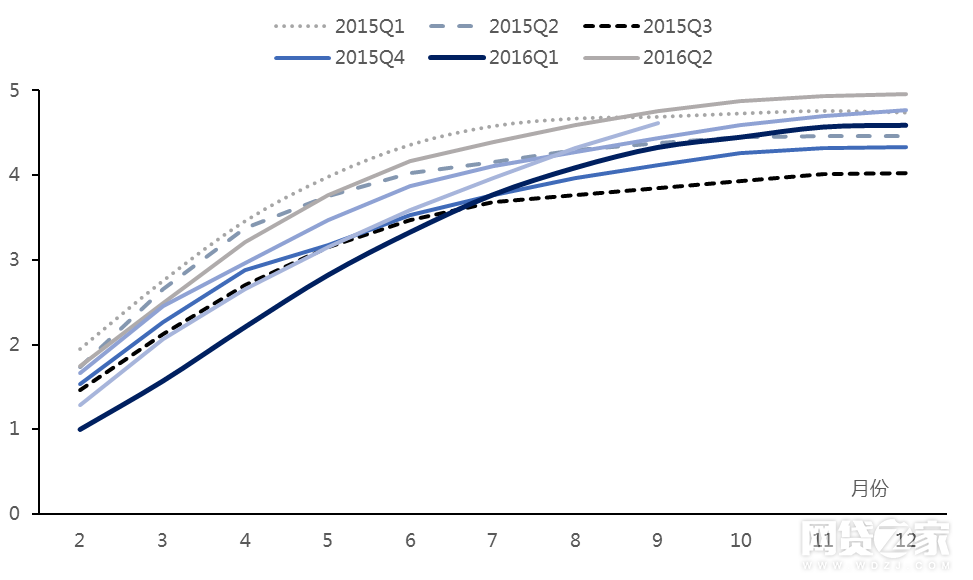

逾期率方面,与宜人贷、和信贷一样,拍拍贷使用Vintage逾期率观测某一时间段平台促成贷款的质量变化。M1+的逾期率曲线显示,截2017年上半年,拍拍贷2016年促成贷款的逾期率为4.2%,而2015年促成贷款的逾期率为4.3%,资产质量表现较为稳定。

图14:拍拍贷M1+累计逾期曲线

资料来源:招股说明书,网贷之家

综上,现金贷以及消费信贷的热潮促使拍拍贷在的成交量方面呈指数增长。在享受行业红利的同时,规模经济效应发挥极致使拍拍贷的盈利能力提升,净利润率达到60%。但在拍拍贷半年净赚10亿的同时,其仍然面临年化借款利率是否超过上限的不确定性,而监管层限制平台规模的后续反应也值得关注。

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

深蓝财经

深蓝财经  电商报

电商报  经理人杂志

经理人杂志  专聊房君V

专聊房君V  张尧浠

张尧浠  证券数据宝

证券数据宝  郭一鸣-

郭一鸣-  人生资本论

人生资本论