9月12日,寒锐钴业(300618.SZ)发布公告称,第二大股东江苏拓邦投资有限公司计划以大宗交易或集中竞价的交易方式减持公司股份不超过480万股,占其所持股份的20.8%。

据寒锐钴业年报,江苏拓邦是除了实际控制人梁杰父子外持股数量最多的股东。而自今年初,江苏拓邦已经累计减持了480万股,持股比例从11.1%降至8.6%。另外,寒锐钴业的第三大股东江苏汉唐也在今年完成了5次减持,持股比例从年初的7.9%降至5.09%,而年初时的第5大股东金光更是已经减持至5%以下。

相信有不少投资者还记得去年年初的那波行情,有益于下游锂电池需求的刺激,金属钴和金属锂的价格分别攀升至2009年金融危机以来的最高价格。寒锐钴业更是成了大牛股,股价从2017年8月的41元,半年内飙升至150元的高点。

事到如今,不但寒锐钴业迎来了其有公开数据以来的首次亏损,大股东的更是不断减持。火热的钴锂行情已经远去,留给寒锐钴业的,却是一地鸡毛。

家里没矿的无奈

据天眼查,寒锐钴业共有7家子公司,其中5家为全资子公司,分别从事钴矿加工、钴中间品生产等业务。

在年报里,寒锐钴业很喜欢标榜自己是“国内少数拥有有色金属钴完整产业链的企业之一”,业务涵盖了“从原材料钴矿石的开发、收购,到钴矿石的加工、冶炼,直至钴中间产品和钴粉的完整产业流程”。

一般的企业向产业链上下游纵向布局的目的都是控制原材料成本,取代下游采购商,触达付费意愿更强的终端客户从而提高自己的利润。然而,研究寒锐钴业的产业链布局,却看不出来这样的效果。

寒锐钴业的招股说明书显示,其用于生产钴精矿的原材料是钴矿石,来源全部为向矿石供应商采购,由当地的子公司粗加工成钴精矿后运回国。钴精矿则用于制备碳酸钴、草酸钴等钴盐,而在钴精矿加工成钴盐这个环节,寒锐钴业又选择了委托企业外加工,来生产用以制作钴粉的原材料。

这样的产业布局其实是十分被动的。据寒锐钴业年报,有色金属冶炼行业中70%以上的成本来自于原材料,而人工成本、能源成本等其他成本合计占比不足总成本的30%。可以说,原材料的价格对钴生产的利润有着重要的影响。

然而,寒锐钴业在钴矿粗加工,钴中间品生产和钴粉生产的环节上都不同程度地被供应商影响着生产成本,并没有达到全产业链布局应有的效果。

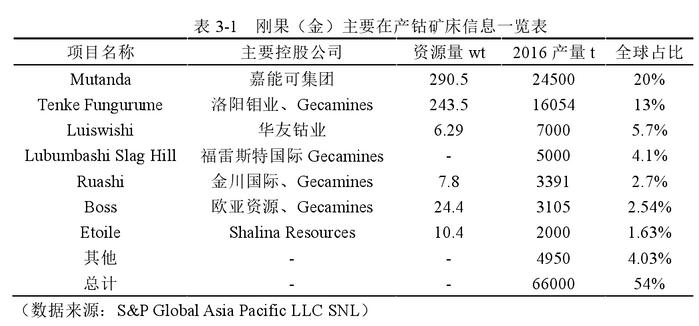

首先是钴矿的粗加工,在这个环节上,钴矿公司议价能力极强。目前全球探明的钴储量有710万吨,但中国仅有8万吨,仅占全球总储量的1.1%。全世界的钴矿集中分布在少数几个国家里,而其中储量最丰富的国家刚果金,钴储量占全球探明储量的49%,被世界誉为“钴矿之国”。

世界上最大的钴矿也基本集中在刚果金。据相关研究,刚果金的前七大钴矿储量已经占全世界钴储量的50%,而其中最大钴矿Mutanda的控股公司瑞士嘉能可集团更是控制了全世界30%的钴储量,通过控制旗下矿山的开工量,可以轻易影响全球的钴价。

面对这种局面,我国的钴生产企业走出了两条出路:格林美(002340.SZ)选择在国内进行电子废弃物回收,以城市作为矿山,回收钴镍钨等有色金属,充分规避了政策和汇率风险;而洛阳钼业(603993.SH)和华友钴业(603799.SH)则选择了大手笔买入刚果金的钴矿,做到真正的“全产业链布局”。

寒锐钴业选择了租赁矿山开采权,但收效甚微。据2018年年报,寒锐钴业通过刚果子公司刚果迈特以711万元的价格获得了EMAK-C矿山的使用权。然而,直到2019年半年报,寒锐钴业也还没有披露该矿山的钴储量及对钴精矿生产造成的影响。

将钴盐生产环节进行委托加工,不但让寒锐钴业错过了钴盐的大行情,更让其在牛市过后又背上了沉重的负担。

成也钴价,败也钴价

钴盐的生产环节主要生产碳酸钴、草酸钴和氯化钴等钴盐中间品,这些颜色好看的化合物不但可以用来提纯还原成钴粉,还是生产锂电池的重要材料。

我国生产钴盐的企业众多,寒锐钴业自有的钴盐生产线成本优势不明显。因此自2016年起,寒锐钴业位于子公司江苏润捷的碳酸钴生产线停产,氢氧化钴生产线迁往刚果。钴中间体生产全部依赖采购及委外加工。

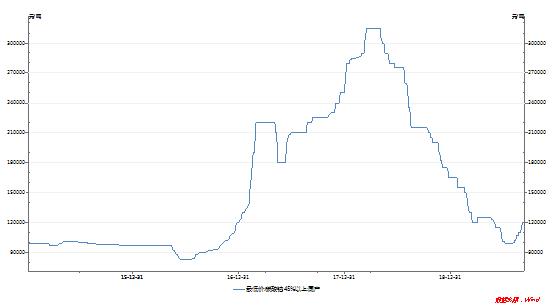

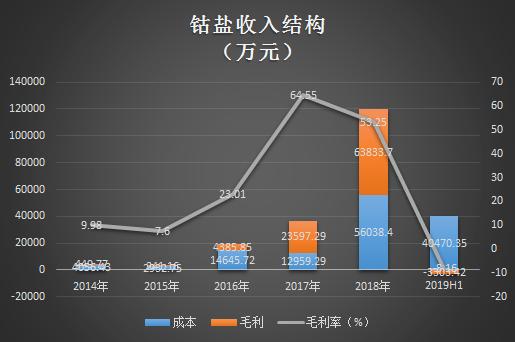

这样的生产方式在钴盐价格平稳的时候是没有问题的,但在钴盐价格飙升的时候,却会让寒锐钴业十分被动。2017年,受到下游锂电池生产需求的催化,国内碳酸钴的价格开始了暴涨,从年初的12.7万元/吨飙升至25.5万元/吨,寒锐钴业的钴盐毛利率也从2016年的23.01%上升至64.55%。

然而,当今年上半年碳酸钴的价格已经从高点回落至2016年的水平,低至12.3万元/吨,寒锐钴业的钴盐生产成本却达到了4亿元,是2017年的三倍之多。仅钴盐这一项产品,就贡献了3303万元的亏损额,是上半年主营业务合计亏损额的101.7%。

很明显,碳酸钴价格飙升的时候,寒锐钴业的钴盐采购价格也随之水涨船高。据寒锐钴业年报,2018年公司委外加工产量仅同比增加了90.15%,而钴盐的生产成本却增长了332.4%。而且,寒锐钴业的存货在使用时采用加权平均计价法,因此碳酸钴价格上涨之初被此前低价的原材料摊薄了成本,与钴盐售价形成了差价,钴盐价格一旦回落,高额的成本立刻就将公司的业绩拖至亏损。

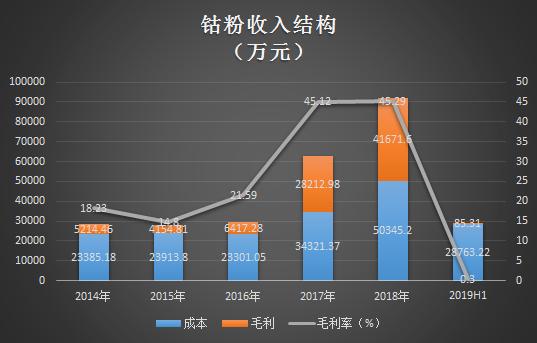

不仅如此,钴盐作为寒锐钴业核心产品钴粉的生产原料,还直接影响着钴粉的利润率。钴粉生产难度高,有着较高的技术壁垒,一直以来被寒锐钴业视为核心竞争力,此前虽然价格略有波动,但钴粉的毛利率一直维持在10%以上。然而,受到钴盐采购价格的拖累,今年上半年寒锐钴业的钴粉业务毛利率降至了其公开数据以来的最低点,仅为0.3%。

华友钴业的钴产品同样以四氧化三钴、硫酸钴等钴中间品为主。然而半年报显示,华友钴业上半年钴产品毛利率为11.43%,虽然降至2013年以来低点,但守住了盈亏平衡。假如寒锐钴业当初没有将碳酸钴的生产线停产,而是真正做到了全产业链布局,或许就能享受一次货真价实的“牛钴”行情了吧。

11亿存货,减值到何时?

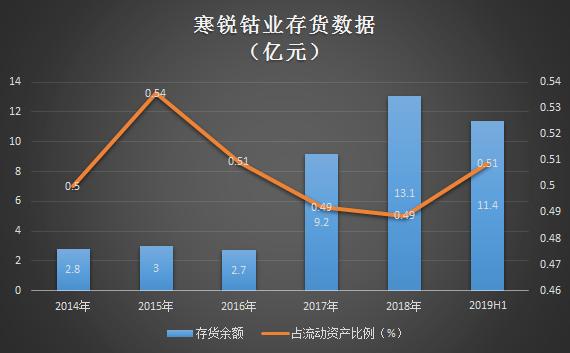

随着钴价一路攀升的不止寒锐钴业的收入和利润,还有存货。一直以来,存货都是寒锐钴业流动资产的重要组成部分,占比保持在50%左右。年报显示,2018年寒锐钴业新增钴产品库存量2665.8吨,期末存货余额达到13.1亿元,是公司有记录以来的最高点。

随着今年以来钴价下跌,寒锐钴业在半年报中计提了4728万元的存货跌价准备,占上个财年期末存货余额的3.6%,占当期利润总额的40.47%。

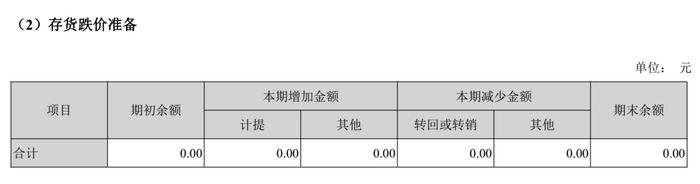

这乍一看没有什么不对,尽管国内外的钴粉和钴盐的价格都已经相较于2018年初下跌了50%以上。然而,翻开寒锐钴业2018年的年报存货跌价准备一栏,却发现该科目的期末余额竟然是0元。

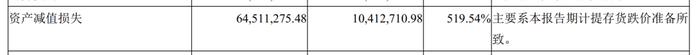

据年报显示,寒锐钴业在2017年和2018年分别新增钴产品库存量1826.6吨和2665.8吨,导致公司的存货余额在2017年和2018年分别增加6.5亿元和3.9亿元。而那两年是近几年钴产业链上各类产品的价格高点,未来一段时间寒锐钴业的存货“贬值”的可能性很大。在今年初披露的一季报中,寒锐钴业就记录了计提存货跌价导致的6451万元资产减值损失。

根据现行会计准则,资产负债表日,存货应当按照成本与可变现净值孰低计量,当存货成本高于其可变现净值的,应当计提存货跌价准备,计入当期损益。看来,寒锐钴业这在价格高位囤积的13.1亿存货还剩下11.4亿元,在此后的每一个资产负债表日,都会根据寒锐钴业当时的原材料价格,出其不意地影响公司当期的业绩。

备战下一轮行情

寒锐钴业生产的钴盐和钴粉虽然看起来长得差不多,但下游产业却大不相同,钴盐中四氧化三钴是3C锂电池的重要原料,而硫酸钴主要用于动力锂电池的生产,而钴粉则应用于硬质合金和催化剂行业。

因此,钴盐和钴粉的需求受到不同行业增长的驱动。钴盐普遍受益于电子产品和新能源车的需求,而钴粉则广泛应用于航空航天领域。

经历了一轮火热的行情,钴的下游产业目前均处于疲软的状态。据中泰证券研报,我国动力电池正处于大幅减产的阶段,龙头企业已经大量砍单。7月新能源补贴正式退坡,我国的新能源汽车产销量分别同比下滑6.4%和5%。

同时,据IDC数据,2018年全年智能手机出货量为14亿部,同比减少4.1%,2019年上半年,全球智能手机出货量为6.4亿部,同比减少4%。

同时,上游原材料也还在释放产能。全球最大钴矿生产商嘉能可集团发布半年报称,2019年上半年实现钴矿产量2.13万吨,同比增长28%。

面对热潮褪去的行业,寒锐钴业也显得有些不知所措却努力地为未来进行着规划。自2017年末,寒锐钴业已经两次变更了IPO所募集资金的用途,将原本筹划的“5000吨电解钴生产线”变更为“2万吨电积铜和5000吨氢氧化钴项目”,后又变更为“2万吨电积铜和5000吨电积钴项目”。从电解钴到氢氧化钴,再到电积钴,每一次变更产能规划的理由都是“更好地适应市场需求”。

难道钴产业的未来真的如此难测?又或许,面对已经供过于求的钴产业,寒锐钴业其实什么都不用做,只需要静静等下一波“牛钴”行情的到来。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有