产业并购毫无疑问是当前IPO节奏放缓、大量一级市场投资标的急需的退出通道与监管支持鼓励的最大公约数。同时,也是占A股资本市场主体的大量中小市值上市公司在注册制2.0时代“破圈”最被寄予厚望的工具。

站在上市公司的角度,我们将与上市公司主业相关的市场化(剔除大股东资产注入、上市公司收购控股子公司股权等关联交易)并购作为产业并购的定义。从过去两年的市场情况来看,这类型交易不算活跃。在IPO节奏放缓的当下,产业并购要担纲起市场与监管的双重期待,仍有一些“堵点”需要解决。

过去几年的产业并购

2023年通过重组委审核的26单上市公司发行股份购买资产交易中,有多达13单属于控股股东、其他关联方的资产注入;6单为收购控股子公司的少数股权;2单为国有资产整合;剩下5单为本文定义的产业并购,占比不足20%。

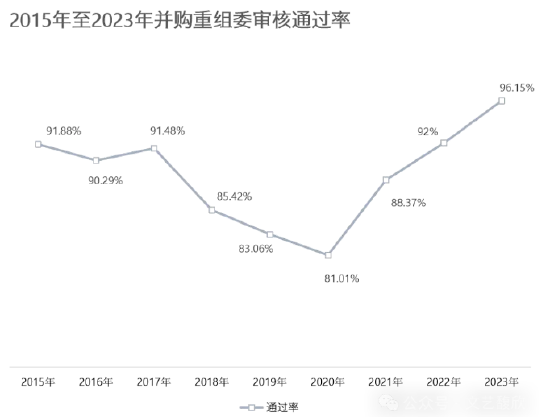

总体来说,近些年发股许可类的重组审核趋势是越来越严,虽然审核通过率在2020年触底后持续回升,2023年的审核通过率高达96.15%,但如我们在《2023年度A股上市公司重组市场回顾》一文中分析的,本身能经历长达一年的审核周期的交易,真到了上会一刻已是百炼成钢,大量交易其实是倒在上会审核前。

2022-2023年度,已取得批文的所有许可类重组项目在各个阶段所耗时统计数据如下:

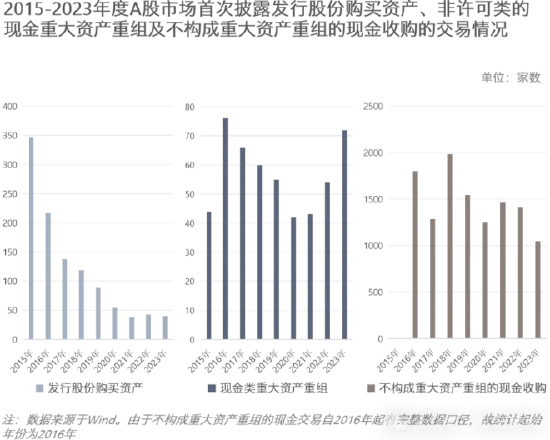

其实2023年所有产业并购占比低只是一个缩影,我们来看2015年上一轮并购潮最高峰以后历年来首次披露发行股份购买资产交易、非许可类的现金重大资产重组及不构成重大资产重组的现金收购的情况:

很明显,非许可类的现金交易并未呈现发行股份购买资产这种许可类交易持续下滑的趋势,可能更能代表市场真实的并购交易需求。

此外,发股类交易受抑制也间接催生了上市公司在完成现金并购后的再融资需求。这一情况也已被监管关注到,去年“827新政”对并购市场影响深远的一条是严格要求再融资募投投向主业。这一要求会大大抑制跨界类现金并购的发动能力。当然,当前“严格再融资审核把关”的背景下,叠加分红要求,现金更为珍贵,预计产业并购类型的现金并购难度也会加大。

并购与私募融资的估值差价

去年以来,市场普遍有观点认为当前并购与私募融资的估值差价抑制了并购行为的发生。即目前并购市场普遍能被监管接受的市盈率估值大约在10-15倍区间内,大大低于目前私募融资的估值水平,后者普遍以IPO为估值中枢,站在市盈率角度看往往远不止十几倍市盈率。为解决此问题,监管机构也在多个场合提出要“提高估值包容性”。

上述观点站在差价的角度看并没有问题,但似乎忽略了并购交易中的“买方意愿”——即使10-15倍的市盈率区间买方是否就愿意接受了?从收益法估值模型的原理来讲在正常的折现率等参数假设下,被评估企业未来业绩维持20%-30%增速的情况下,倒推出来的估值结果本身就很难超过15倍市盈率。所谓10-15倍市盈率区间其实并不是“拍脑袋”,而是财务模型在常规参数选取之下的结果。除少数科技类高成长空间的企业外,10-15倍市盈率区间对大多数普通企业来说并不是一个低估值。

我们选取已完整公告上市后三年财务数据的上市公司,即2019和2020年IPO的企业来看,上市后三年净利润增长率的算术平均值超过30%的占比分别为28.57%、26.27%,净利润复合年均增长率(CAGR)超过30%的占比分别则只有19.70%、12.55%;后三年净利润增长率的算术平均值为负值的占比分别为33.00%、33.33%,净利润复合年均增长率(CAGR)为负值的占比更是高达40.39%和51.76%。从数据上来看,即使是成功IPO的企业,能在上市后三年实现平均净利润增速超过30%的也是少数,所以10-15倍的市盈率估值区间真的是瓶颈吗?

而在产业并购的交易中,由于行业相关,买方大概率具备并购标的在采购、市场、研发与技术等经营所需资源中的一项或者多项能力,站在买方角度,有多少并购标的值10-15倍甚至更高市盈率的估值要打个问号。从我们与众多上市公司买方的交流情况来看,大量买方对并购标的估值的看法也不是“监管通不过”而是“贵了”。

所以,真正的估值差价问题并不是“监管能接受的估值”与“卖方的市场化估值”之间的差距,而是“买方愿意接受的估值”与“卖方的私募估值”之间的差距。过去几年IPO市场的扩容催生了高高在上的一级市场私募估值水平,其中希望转向并购市场的标的公司在未完成痛苦的“挤泡沫”过程前要想被产业并购的买方接受恐怕并不容易。

另一方面,可能恰恰是跨界的上市公司买方对标的估值的宽容度更高。原本,这一类型的交易有希望以“泡沫对泡沫”的方式承接相当数量的一级市场标的的并购退出,若干年后大浪淘沙市场也能诞生一批优质上市公司。但也许2012-2015年大量跨界并购产生的惨痛教训过于深刻,这种交易类型当前并不是监管鼓励的。

什么是并购风险

毫无疑问,并购失败对买卖双方当然是风险。但是对整个市场来说,并购失败一定是风险吗?对于并购交易来说,交易本身是买卖双方预期差的结果,没人能事先预判交易的结果。

都说“大部分并购是失败的”,对大部分企业来说并购肯定是高风险的活动,但是大企业的诞生也同样离不开并购。

以前文2019、2020两年IPO、已完整披露上市后三年财务数据的上市公司为例,在不同口径下有三分之一到一半的上市公司在上市后三年的平均净利润增速为负值,这些公司如果是并购标的大概率是要被计提商誉减值的。同样在并购领域,如果监管机构需要为失败的并购兜底或者为整个市场一定失败率的并购结果负责,最终只有少数四平八稳的交易才能完成。

允许失败和错误的发生,才能在残酷的竞争和淘汰中孕育出强者,不让犯错,最终只能逆向筛选出中庸的“小老树”。并购要在当前IPO放缓的大背景下成为一级市场的重要退出通道,适度的风险容忍恐怕是必要的。

(本文作者介绍:文艺馥欣资本顾问创始人,华泰联合并购团队早期成员,原华泰联合投行华东区联席负责人。)

责任编辑:杨赐

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。