图为巴菲特2011年时曾前往福岛

这几天,巴菲特访问日本,引发了全球投资界的关注。

近几年,巴菲特在日本市场可谓相当之活跃,堪称股债两手抓——

不仅连续发行日元债券,还大肆加仓日本股票。

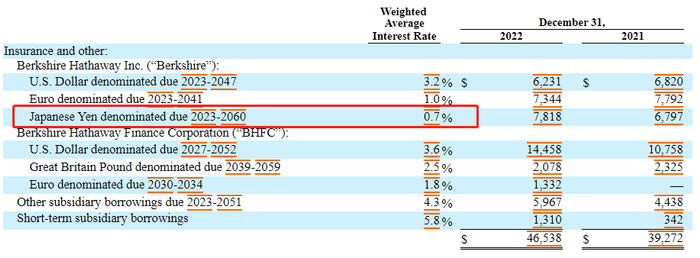

投资报发现,SEC文件中显示,伯克希尔发行的日元债的加权平均利率仅仅只有0.7%;

超低成本募资,转过来头再投到日本股票上,他所投这5只日本商社股票自买入以来平均涨幅超过150%;这一来一去,老巴真是生财有道。

巴菲特在4月11日接受日媒采访时,对日本的股票,尤其是已经持有不少的5大商社,表示了明确的进一步投资意愿。

正如他本人在采访中所说,

“对于5大商社,我们不受股市和经济预测的影响,一直均衡地持续买入5家企业的股票。

(最多)或将增持到9.9%。”

“(日本商社股)是伯克希尔在美国以外的最大持仓……投资回报超过了我们的预期。”

继2011年后

再次访问日本

这一次,是巴菲特第二次来到日本,第一次是在2011年8月。

正如他所说,这次到日本,是打算要和伊藤忠、三井物产、三菱、住友商事、丸红这5家商社管理层见面交流;

虽然在2020年老巴就已巨资买入,但他也并没有和对方见过面;这趟也可以看成是老巴的日本调研之旅。

除此,他还将走访另一家在日企业——泰珂洛(Tungaloy),这是一家总部位于福岛的汽车与飞机工具制造商。

投资报查询显示,2008年,伯克希尔旗下的以色列金属加工企业Iscar Metalworking集团,收购了未上市的日本企业泰珂洛71.5%的股权。

所以,泰珂洛其实是伯克希尔旗下公司。

巴菲特认为,日本商社以其全球贸易网络、多元化业务和稳定的盈利能力而著称,

这些公司在全球市场中具有竞争力,而且事业规模巨大,但业务十分清晰易懂,并有很好的业绩。与各国又有许多的合资企业,精通各国的事情。

巴菲特称:“日本各大商社的投资回报超过了我们的预期,我感到非常自豪。”

2020年买入后基本翻倍

持仓市值1.9万亿日元

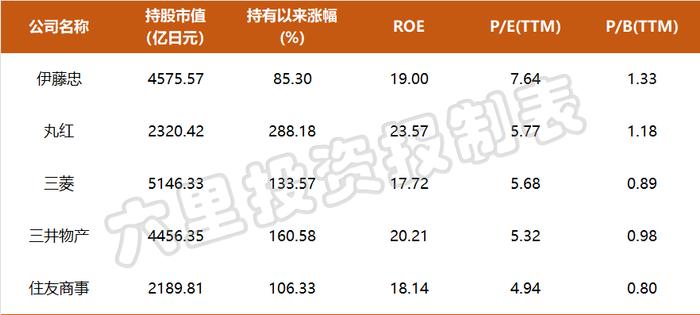

回顾巴菲特的操作,早在2020年,伯克希尔就入股了伊藤忠、丸红、三菱、三井物产和住友商事这五大日本商社;

在每一商社上的持股比例均超5%,当时这笔投资的成本预计超过60亿美元。

而在去年11月下旬,伯克希尔进一步增持,大举加仓了五大商社,增持比例均超过1%:

伯克希尔持有住友商事的比例从5.04%增加到了6.57%,持有丸红的比例从5.06%增加到了6.75%;持有伊藤忠的比例也从5.02%增加到了6.21%;

持有三井物产的比例从5.03%增加到了6.62%;持有三菱的比例从5.04%增加到了6.59%。

可以看到,巴菲特在五大日本商社上的增持非常均衡,

截至2022年底,经增持后,伯克希尔对五只股票的持股比例均处在6.21%~6.75%之间。

但是,显然目前伯克希尔的持股比例又有了上升;

据巴菲特在接受日媒的采访中所说,剔除库存股后,伯克希尔在五大商社上的比例达到了7.4%左右,

按最新股价计算,伯克希尔在这5只股票上的仓位总计约18688.48亿日元,约合960亿人民币市值。

巴菲特在最初买入时和本次采访中都强调的一点就是,伯克希尔对日本商社的投资是长期的,并没有考虑短期卖出的问题。

而从巴菲特持有以来的这两年多时间来看,日本商社的表现没有辜负他的期待——

五大商社中有3只实现了翻倍上涨,最低的涨幅也有60%。

三菱商事的股价,从2020年8月时的2100日元出头,最近涨到4950日元/股,已经翻倍还多。

三井物产的股价,从2020年8月的1600日元,涨到了最近4155日元/股,已经涨了160%。

住友商事从1300日元涨到了2444日元,虽未翻倍但也接近。

伊藤忠的股价从2700日元涨到4300日元/股,涨幅在60%左右。

丸红的股价涨幅更大,从2020年8月时的600日元出头涨到了1900日元,涨超2倍还多。

如果对比同期日本股市,日经指数从2020年8月至今涨幅仅为22%左右,五大商社均明显跑赢同期市场。

营收利润大幅增长

但估值却仍在低位

日本的商社是一种特殊的企业与经济形态,它的发展历程可以追溯到江户时代(1603-1868年);

不过,真正的商社体系是在明治维新以后,随着日本现代化进程的推进而逐渐发展起来的。

起初,这些商社主要从事丝绸、茶叶等商品的出口业务。

随着时间的推移,他们不断拓展业务领域,涉足煤炭、纺织品、钢铁等重要产业,

并逐渐形成了拥有独自银行和各项实业的财团性经济组织,大力发展国际贸易和投资业务,在全球范围内建立了庞大的分支机构网络。

这5家商社虽然股价已有大幅上涨,但其基本面同样强劲增长;

因此,从估值来看,仍然处在不高的位置。

以三井物产为例,2022年三井物产共取得11.76万亿日元的总收入,同比增长46.78%;

取得9147亿日元的净利润,同比增长172.68%。

而即使在股价从巴菲特买入以来,已经上涨了160%的当下,

三井物产的PB依然只有0.98,不足1倍;市盈率同样不高,仅有5.32倍。

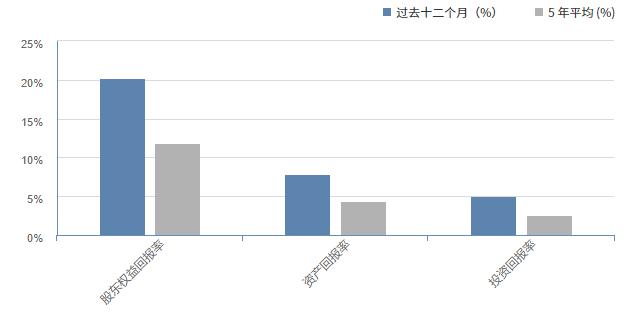

而如果从ROE、ROA、ROIC等指标来看,

三井物产的管理能力以及盈利水平,也较过去五年的平均水平大有增加。

以20%的ROE来说,这放在任何一个国家都是值得一看的标的。

而从上表中可以出,三菱、三井、住友这三家商社的PB依然在1倍以下。

对巴菲特而言,这样有着良好盈利能力和现金回报的公司,估值又不高,恰好是其最喜欢的“低价的优质资产”。

投资报统计显示,可能由于长期的股市低迷,日本上市公司有5成以上,PB低于1倍,就这点来讲,恐怕也是世界罕见。

不过,老巴也明确表示,“净资产的账面价值是(决定投资的)因素之一,但并非特别重要。

我会关注其从事的业务,观察业务会如何发展”。

可见,除了有安全边际,这5家商社能得到老巴青睐,多少还是因为他们的成长空间、竞争壁垒。

一手发债一手入股

低利率发行日元债券

如果说巴菲特对日本五大商社的入股更多出于他对生意模式和公司本身的看好,

那么在日本市场连续几年的发债,就更多地是受日本低利率环境的吸引。

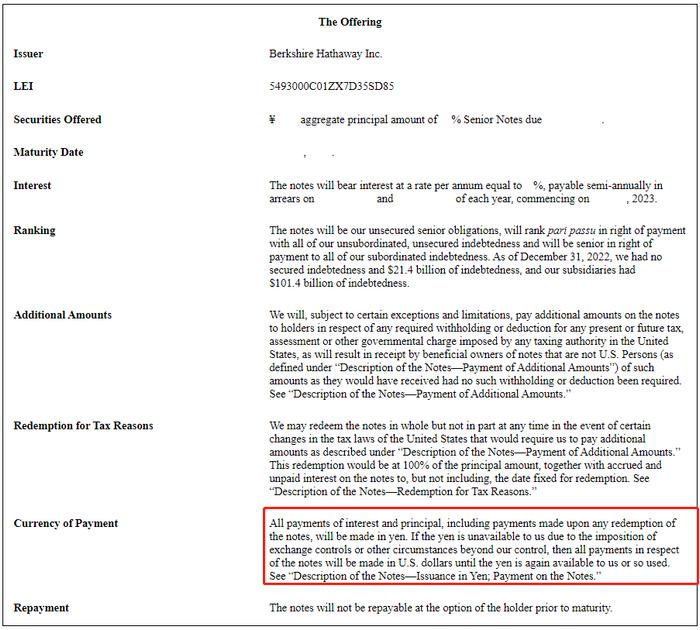

早在2019年,伯克希尔·哈撒韦公司就首次发行了日元债券,

当时的规模达到了4300亿日元(合38.9亿美元),是外国公司在日发行的最大规模的日元债之一。

2020年,伯克希尔又发行了1955亿日元的日元债;

2021年,伯克希尔同样分三批次发行了1600亿日元的债券;

2022年12月,伯克希尔再度发行了1150亿日元的债券。

近期,伯克希尔再行安排新的日元债发行,

4月5日,伯克希尔·哈撒韦公司已向SEC递交关于日元债券的注册申请。

而从伯克希尔的年报中,我们也能看到,为什么伯克希尔频频发行日元债——

对比美元和欧元计价的债券,日元债的平均利率只有0.7%,

其融资成本要大大低于美元和欧元。

结合巴菲特同时大笔增持日本股票的动作来看,

发行日元债,能使伯克希尔能够减少汇兑风险,对冲汇率波动造成的投资损益。

因为虽然伯克希尔所持有的日本5家商社股票大幅上涨,但如果结合美元对日元的升值结果,以美元计价的收益就明显缩水了。

以下附上投资报重新梳理的巴菲特在4月11日接受日本媒体采访的对话:

日本商社股是伯克希尔

最大的海外持仓

问:这是您第二次来到日本。此次访问的目的是什么?

巴菲特:我打算访问持有股票的5家日本商社以及(总部位于福岛的工具制造商) 泰珂洛。

到目前为止,(日本商社的管理层)收到过我的书信,但没有见过面。我打算亲自去见面,亲口告知想法。

按剔除库存股之后计算,我们对各商社分别持股7.4%。我第一次写信给5家公司是在持股超过5%的2020年8月30日。

那天刚好是我的生日,自那以后又数次追加投资。

我在信中表达了完全相同的想法。

我们在没有获得董事会同意的基础上,不会增持至超过9.9%。当然我们也没有考虑出售。

(日本商社股)是伯克希尔在美国以外的最大持仓,我们对这一点非常满意。

股市行情在明年和三年后,上涨还是下跌并不重要。

但可以肯定的是,到20年或50年后,日本和美国都将比现在更加强大。

问:除了投资以外,是否考虑与日本商社合作?

巴菲特:如果5家商社中的任何一家提出建议,

比如“我们正在规划一些重大业务”,“我们正在寻找并购计划的合作伙伴”等,我们会表示欢迎。

我觉得这些商社与伯克希尔非常相似。

不仅在日本,还在世界各地开展业务,拥有很多不同的业务。

我们在未来展开合作也并非不可能。

一直在关注数家日企

不仅局限于商社股

问:您是否考虑投资其他企业?

巴菲特:这是我一直在考虑的事情,不管是美国还是欧洲。

伯克希尔拥有大量的投资资金。我从20岁开始,就把所有时间都花在思考在哪里投资上。

在金额较小的时候很简单,但现在不那么容易了。

不过原则是一样的,我一直在做同样的事情。

目前持有的日本股票只有商社股。

一直在关注的企业有数家。问题在于价格。

如果商社的股价是(我们投资时的)2倍的话,我们可能就不会投资了。

问:你喜欢什么样的企业?

巴菲特:首先,必须是我能理解的企业。

虽然我理解商业方面的事情,但不了解当前和未来的竞争环境。

我能理解可口可乐和美国运通公司;也能理解5大商社。

商社的经营者做得非常好

问:日本企业看起来被极度低估。如果观察PBR(股价净值比),一半的公司已跌破1倍。这说明了什么?

巴菲特:净资产的账面价值是(决定投资的)因素之一,但并非特别重要。

我会关注其从事的业务,观察业务会如何发展。

(我们)无法准确掌握企业的账面价值。

如果投资的是财务状况良好的企业,净资产就不那么重要了。

问:您对日本企业如何评价?

巴菲特:经营得非常好。

无论是100%出资的企业,还是部分出资的企业,如果认为经营方面真的存在问题,就不会买入那家企业。

对于日本的5大商社,我感觉经营者做出了很好的判断,而且不会把钱花光。

也有一些评估项目。对于正在创造更多资金用于分红和回购股票这一事实,我们给予非常高的评价。

持续加仓商社股

最高或将买到9.9%

问:作为日本股票的投资者,您对日本银行(央行)有什么期待?

巴菲特:我们需要的是,能感觉到政府赞同通过私营产业来推动经济的未来发展。

在这一点上,美国和日本都具有令人舒心的环境。

问:您对日本股市是乐观还是悲观?

巴菲特:日本是美国以外最大的投资目的地。

但我不会、也不能为股市提供建议。

问:您如何看待以美国硅谷银行破产为开端而加剧的金融危机?

巴菲特:(发生金融恐慌的)那样的危机不可能提前得知。

重要的是要投资于好的生意、合适的价格和良好的管理。

对于5大商社,我们不受股市和经济预测的影响,一直均衡地持续买入5家企业的股票。

(最多)或将增持到9.9%。

出售台积电

地缘政治风险是因素之一

问:您曾说过,“只有当潮水退去时,你才知道谁在裸泳”,现在是谁在裸泳呢?

巴菲特:或许可以说(破产的)银行的人都在裸泳。(混乱)可能会持续下去,但投资策略不会改变。

我并不害怕。当人们被恐惧驱使并以我期待的价格出售资产时,我会贪婪地买入。

问:有报道称,您正在与美国拜登政府、围绕对地方银行的投资进行磋商,这是否属实?

巴菲特:这一点无可奉告。

问:出售台积电(TSMC)股票是否源于地缘政治风险?

巴菲特:这的确是考虑的因素之一。

台积电是在这个领域创造压倒性利润的最大企业,经营状况也很好,

但在位于奥马哈,还是位于台湾,将产生差异。

问:美国的顶尖企业也在数十年内发生了重大的兴衰更迭。对日本的建议是什么?

巴菲特:对投资者来说,理解今天不会永远持续下去这一点,非常重要。

要认真思考10年乃至20年后,会发生什么。