智通财经APP获悉,国元国际发布研报称,给予归创通桥-B(02190)“买入”评级,目标价18.15港元。该行认为,归创通桥是国内神经和外周血管介入龙头,产品管线丰富。国产替代的大背景下,有望迎来快速增长,公司通过不断研发新产品,增强市场竞争力,加上目前集采政策趋于温和,公司收入利润有望快速增长。

国元国际正文如下:

1.公司概况:神经、血管介入医疗器材引领者

1.1 公司简介

归创通桥是国内在神经和外周血管介入医疗器械领域的领导者,治疗领域包括急性缺血性脑卒中AIS、颅内动脉瘤、颈动脉狭窄、外周动脉和静脉疾病及透析相关疾病。根据弗若斯特沙利文报告,公司集研产销于一体,为患者及医生提供国内最全面的涵盖神经和外周血管介入医疗器械的产品组合全线解决方案。自2012年以来,公司已自主研发出45款高质量在研产品和组合,涵盖神经及外周血管器械市场及血管闭合装置市场,这类市场均存在渗透率严重不足且发展迅速的特点。

1.2公司股权结构

2021年1月,赵中博士、钟生平博士、李峥博士、卫娜女士、珠海通桥、杭州涪江、珠海归创、湖州归桥、WEA和南京语意慧签订一致行动人士协议,共同控制公司决策和经营管理,其中最大股东为赵中博士(11.22%),如果各方未能在关键事项上达成一致意见,各一致行动人需根据赵中博士指示行使各方投票权。其他持股 5%以上股东为 OAPIV (HK) Limited、先进制造产业投资基金(有限合伙) 、Schroders Plc 和 AIHC Master Fund,分别为7.62%、6.16%、5.86%和5.50%,股权结构分散且稳定。截至2022年,公司流通股占已发行股本的97.7%,非流通股占2.3%。

1.3 公司业务概要

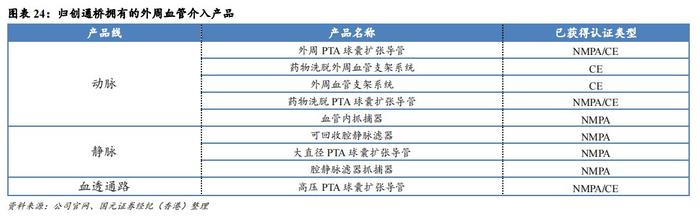

公司主营神经血管介入器械和外周血管介入器械,神经血管介入领域的产品线包括针对颅内缺血性卒中、颅内出血性卒中、颅内狭窄、颅内通路和颈动脉狭窄适应症产品;外周血管介入领域产品线包括针对动脉血管、静脉血管和血透通路祥光适应症产品。

1.4 公司基本财务概述

收入高速增长,毛利率稳步提高,净亏损有所收窄。2019-2022年公司的营业收入分别为0.049亿/0.276亿/1.779亿/3.341亿元人民币,CAGR高达308.53%;毛利额实现快速增长,2019-2022年期间CAGR为496.6%,对应毛利率为24.2%/58.9%/74.1%/75.6%,毛利率水平稳步增长。由于公司近年在业务发展和产品研发上持续发力,销售及分销支出、行政支出及研发开支上金额巨大,对公司净收益产生不利影响,已连续四年产生除税前亏损,但有收窄趋势,2019-2022年净亏损分别为0.67亿/1.0亿/1.99亿/1.14亿元人民币。

2.市场概况与竞争环境

2.1 国家政策助力行业发展

高值耗材国家带量采购趋于常态化,已完成两类集采。2021年9月23日国务院办公厅发布《“十四五”全民医疗保障规划》,DIP/DRG支付方式改革等政策激发国产替代不断提速,地方性集采降价省级联动、区域性集采逐渐呈常态化,预计2025年各省(自治区、直辖市)国家和省级高值医用耗材集中带量采购品种达5类以上,当前已完成冠脉支架、骨科关节共2类全国性集采,地方性集采降价省级联动、区域性集采常态化。各省份及联盟医用高值耗材的带量采购经验化、常态化。区域性集采将经验化、成熟化,突破难集采、疗法渗透低、进口市占比高等问题,逐渐由药品、低值耗材过渡到高值耗材。国产神经介入公司将在未来十年受益于DRG/DIP医保支付方式变革、带量采购的政策推动,神经介入区域性集采在浙江、河北陆续落地,神经介入市场进入国产化加速放量阶段。

国产创新医疗器械审批加速。2017年10月8日中国中央办公厅、国务院办公厅颁布《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》(意见)规定符合条件的医疗器械,特别是国家科技重大事项和国家重点研发计划支持,以及由国家临床医学研究中心开展临床医学研究中心的临床试验,经中心管理部门认可给予优先审评审批。

2.2 介入市场发展概览

介入治疗是一种微创性高科技治疗技术,具有创伤小、术后恢复快、适应症多等特点。近年快速发展,已成为与传统的内科、外科并列的第三大临床科室。

2.2.1 神经血管介入:

神经介入是疏通与修复脑血管通路的微创手术,神经介入指在数字减影血管造影 DSA(Digital subtraction angiography)支持下,经由股动脉穿刺,利用导管等辅助器械将治疗器械送达病变血管处,通过取栓、扩张、栓塞等方式进行血管内治。

中国的神经介入市场规模由2015年26亿人民币增长至2019年的49亿元人民币,CAGR=17.3%,根据弗若斯特沙利文数据,预计2030年将增长至371亿元,2019-2030年CAGR=20.2%。

神经血管疾病主要包括:1.缺血性神经血管疾病和 2.出血性卒中。

1.缺血性神经血管疾病是由于脂肪和胆固醇形成凝块并阻塞血管时发生的。根据不同临床表现可分为不同亚型:

a. AIS→缺血性脑卒中或急性缺血性脑卒中(占全部脑卒中病例的近90%);

b. TIA→短暂性脑缺血发作;

c. 盗血综合征;

d. 颅内动脉粥样硬化;

e. 颅内狭窄(可能导致AIS和TIA的脑内动脉狭窄)

a.随着老龄化加剧,AIS新增病例数稳步增加,发病数由2015年的280万例左右增长至2019年的约340万例,预计2030年将达到约580万例,CAGR=5.0%。针对AIS,在严格的4.5小时时间窗口内进行IVT静脉溶栓措施可有效治疗缺血性脑卒中(但对大血管闭塞性血栓效果有限)。除此之外,MT机械取栓的治疗窗口可达到24小时,主要分为支架取栓和血栓抽吸,其适应症更广。

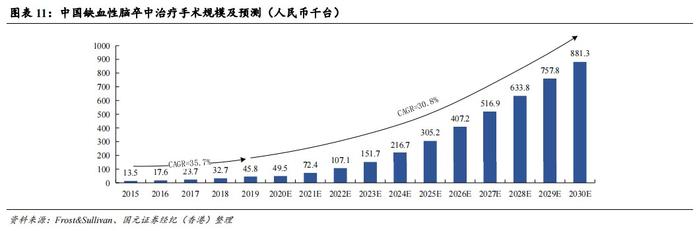

中国在缺血性脑卒中的手术数量由2015年的1.35万台增长至2019年的4.58万台,预计2030年将增长至88.13万台,CAGR将达到30.8%。

e.颅内狭窄是大脑内部动脉狭窄,影响血管为大脑提供血液的流量。当大脑深处的小扭曲血管中的斑块积聚而使动脉变得狭窄(动脉粥样硬化)并限制血液流动,导致颅内狭窄。,会极大提高AIS和TIA风险。颅内狭窄卒中的三种形式:①斑块变大是动脉严重变窄以至于完全阻塞;②斑块变大导致动脉壁变粗糙及变型,并产生血液凝块阻塞血流;③斑块破裂脱落滞留在较细动脉处形成阻滞。

治疗颅内狭窄的方式通常包括:球囊/支架血管形成术、药物涂层/洗脱装置、DES (将抗增殖药物和支架固定在一起的聚合物涂层)、DCB (带抗增殖药物球囊的导管,膨胀后释放入血管)。目前国内的颅内狭窄介入手术数量快速增长,预计将从2019年的2.76万台增长至2030年的34.95万台,CAGR可达到26.0%。

大约30%左右的缺血性脑卒中与颅内狭窄有关,中国颅内狭窄患者人数从2015年的14.4百万例增至2019年的17.3百万例,预计2030年增长至27.9百万例,2019-2030年 CAGR=4.5%。

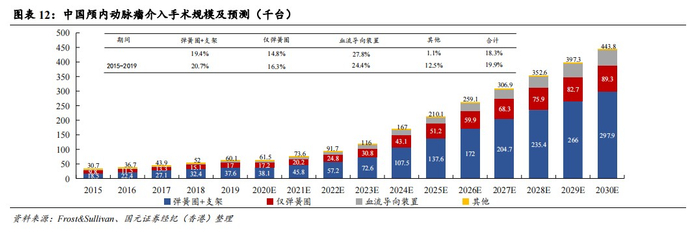

1.出血性卒中是大脑内血管破裂(ICH)或大脑周围的血管破裂(蛛网膜下腔出血,SAH)导致的。出血性占所有卒中病例比例的20%,而引起出血性卒中的主要原因之一是颅内动脉瘤。颅内动脉瘤在35-60岁人群中最常见,2019年中国颅内动脉瘤患病数为51.1百万例,颅内动脉瘤死亡率高达50%,症状为疲劳、周边视力障碍、思维障碍、语言并发症等,严重的后遗症包括ICH和SAH。目前尚不明确致病原因,常见观点是异常退行性病变或血液通过脑动脉向前泵送所产生动脉的压迫作用。预计2030年颅内动脉瘤患病人数将达到57.9百万例。中国颅内动脉瘤的手术数量由2015年的3.06万台增长至2019年的6.00万台,预计2030年将达到44.37万台,CAGR为19.9%。

2.2.2 外周血管介入

外周血管疾病包括外周动脉疾病和外周静脉疾病。外周动脉疾病(PAD)是位于心脏或大脑以外的血管疾病,当血小板阻塞向胳膊、腿和内脏器官输送血液的动脉或使其变窄时,常发生PAD。外周动脉疾病是继心冠病和卒中之后造成动脉粥样硬化血管疾病的第三大病因。随着人口老龄化和公众意识提高,外周动脉疾病患病率不断提高,中国外周动脉疾病患病数由2015年的44.8百万例增加至2019年49.5百万例,预计2030年将增长至62.3 百万例。目前对外周血管的介入治疗包括球囊(扩张导管、药物涂层DCB)、支架和斑块旋切术。

从市场角度看,我国外周介入器械尚处于发展早期。1)随着中国居民生活水平提高,健康意识增强,预计未来我国外周动脉介入手术量将持续增长。到2022年,中国外周动脉介入手术量将达到170,798台,2017-2022年的CAGR为11.4%。支架产品目前国内产品只有微创医疗的外周动脉支架系统,但市场表现仍不及现有的进口支架。2018年,应用美敦力外周介入支架完成的手术量达42,251台,占到整体外周介入手术量近三分之一,而巴德、Cordis、波士顿科学手术量占比相对平均。2)外周静脉介入处于相对更早期,2013年中国静脉介入器械市场规模仅为3.7亿元,但该市场体现出了迅猛的增长态势,2017年市场规模约为8.9亿元,这一快速增长态势将伴随静脉介入手术在临床应用中的增长而快速攀升,到2022年,市场规模将达到31.0亿元,CAGR将达到28.4%。目前静脉疾病介入治疗所采用的器械主要以进口厂商为主,国内产品较少。

外周静脉疾病分为慢性静脉疾病(CVD)和急性静脉疾病两大类。最常见的外周静脉疾病包括深静脉血栓DVT、髂静脉受压综合征和静脉曲张。其中,深静脉血栓DVT是当人体的一条或多条深静脉形成血块(血栓)时,导致相应血管血液回流困难的临床综合征,当栓子脱落时,有几率沿血流进入肺动脉,引起肺栓塞及多种肺功能障碍。

深静脉血栓DVT的治疗介入手术在中国已成为下肢DVT的首选,主要包括四种手术类型:

1. 导管溶栓术(CDT):在成像技术的指导下,通过导管将溶栓药物间歇脉冲注射或持续滴注到血栓内,以达到溶栓的目的。

2.经皮机械血栓去除术(PMT):一种将颅内取栓器转移到DVT部位并通过不同的机械手段(包括挤压、旋转切割或抽吸)去除血块的手术。与CDT相比,PMT可以在更短的时间内进行,减少溶栓药物的使用,并缩短住院时间。

3.经皮腔内血管成形术(PTA)结合支架植入术:PTA利用球囊扩张狭窄/闭塞的血管,从而恢复原来的管腔形状。支架植入术是将支架放置在狭窄/闭塞部位,然后释放并扩张到设定口径,长时间支撑血管壁,保持血管通畅。在几种DVT的治疗方法中,PTA对去除髂静脉腔内产生的脊具有良好的效果,从而减少静脉腔内的黏连和狭窄,维持髂静脉血流的畅通。

4.下腔静脉滤器(IVCF):IVCF是一种插入大静脉(如腔静脉)的滤器,用来捕获大块的血栓碎片,防止其通过腔静脉流向心脏和肺部。IVCF治疗降低了PE相关死亡的风险,更适合急性DVT。与永久留在人体内的传统IVCF相比,可回收IVCF是一种近期开发的用于临时和短期植入直至血栓溶解的IVCF,消除了术后移位、塞或穿孔的风险。

中国深静脉血栓DVT发病数由2015年的1.1百万例增至2019年的1.5百万例,CAGR为8.3%,预计到2030年将增至3.3百万例,2019-2030年的CAGR为7.3%。其中,IVCF介入手术数量由2015年的4.10万台增至2019年的8.57万台,并预计到2030年将进一步增至67.37万台,2019-2030年的CAGR为20.6%。

髂静脉受压综合症(IVCS)是指髂静脉从其前部开始受髂动脉压缩,导致管腔内黏连、管腔狭窄或静脉闭塞等变化,从而造成髂静脉阻塞,产生一系列临床症状的综合征。2019年中国IVCS发病数为0.7百万例,预计到2030年将达到2.0百万例,2019年至2030年的年复合增长率为10.1%。国髂静脉支架介入手术数量由2016年的293台增至2019年的2,207台,并预计于2030年将进一步增至182,746台,2019年至2030年的年复合增长率为49.4%。

静脉曲张(VV)是最常见的静脉系统疾病。静脉曲张的形成主要原因包括:先天性血管壁薄、长时间保持同一姿势而不改变、下肢血液积聚、长期积累的静脉瓣膜破裂引起静脉超压,以及在明显的血管皮肤表面出现症状。静脉曲张多发于下肢、其他阴囊精索、腹腔静脉和胃食管静脉。流行病学研究表明,由于CVD 患病率高,诊断和治疗费用昂贵,以及工时损失巨大,该疾病在西方国家已造成巨大的社会经济影响。VV是最常见的CVD之一,见于25-33%的成年女性和10-40%的成年男性。2019年中国VV的患病数达399.4百万例,占总人口的28.5%,并预计到2030年将达到476.6百万例。药物疗法的临床受益有限,而且血管介入疗法已成为针对多种特定外周动脉疾病的优选或推荐疗法。消融疗法是一种新兴的介入技术,该技术利用激光、微波或射频波产生的热量破坏并最终封闭静脉。其为一种微创手术,通常不会留下伤口或疤痕。美国静脉论坛(AVF)和英国国家临床卓越研究所(NICE)均推荐将消融疗法作为VV的首选治疗,因为与其他治疗方法相比,其具有优越的疗效和较低的复发率。射频消融术(RFA)和腔内激光消融术(EVLA)是消融疗法的两种有证据证实的治疗方法,其中RFA占中国2019年腔内热消融手术的70%以上。

中国用于治疗静脉曲张的射频消融手术的数量由2015年的2,700台增至2019年的2.63万台,年复合增长率达76.9%,并预计在2019年到2030年间以27.6%的年复合增长率增至2030年的38.43万台。

2.3主动脉瘤和中国主动脉覆膜支架系统市场

主动脉瘤是主动脉的病理性扩张,按正常主动脉的最大直径分为两类:胸主动脉瘤(TAA)和腹主动脉瘤(AAA)。胸主动脉瘤是指主动脉窦、升主动脉、主动脉弓或降主动脉的动脉异常扩张(大于正常直径的50%),而腹主动脉瘤是指腹主动脉的动脉瘤样扩张,永久性局部扩张超过正常血管直径的50%。

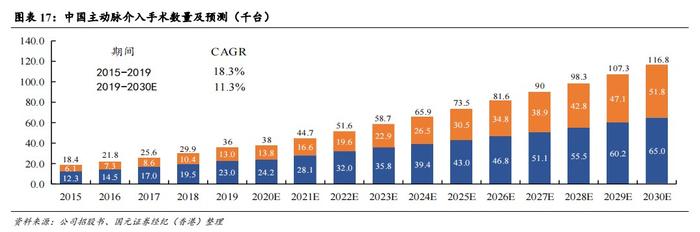

中国的胸主动脉瘤患病数由2015年的21.51万例增至2019年的23.42万例,而中国腹主动脉瘤的患病数由2015年的64.53万例增至2019年的70.27万例。在人口老龄化的推动下,预计中国胸主动脉瘤的患病数到2030年将达到29.08万例,而腹主动脉瘤的患病数到2030年将达到87.32万例。主动脉覆膜支架系统被用于支架介入手术以治疗胸主动脉瘤。中国的主动脉介入手术数量由2015 年的1.84 万台增至2019年的3.60万台,CAGR为18.3%,并预计在2019年到2030年间以11.3%的CAGR增长到2030年的11.68万台。

2.4血管闭合器和中国血管闭合器市场

在进行需要导管插入的血管内手术之后,需要使用不同的血管通路封闭方法来停止动脉中小孔的出血。血管介入部位并发症是导管插入手术后发病的重要原因。血管闭合器(VCD)是用于在进行需要导管插入的血管内手术后为动脉小孔止血的医疗装置。血管闭合器的引入对血管手术产生巨大影响,让经皮血管介入治疗的方法对公众更具吸引力。

2.5血管介入器械行业竞争格局

神经介入器械技术壁垒高、研发周期长,国内企业起步较晚、水平较低,加之外资企业产品齐全、管线布局较完整、竞争优势突出,使得目前我国神经介入市场整体上呈现出集中度高、外资垄断,同时国产产品相继上市的竞争格局,外资主要由美敦力、强生医疗、史赛克等外资企业主导,外资占据了超过80%的市场,仅美敦力就占据了超过了60%的市场美敦力、其中通路类、出血类和缺血类进口占比分别超过70%、90%和90%,国产厂商归创通桥走在国产创新前列,国产产品在取栓支架、栓塞弹簧圈、血流导向装置、球囊导引导管、颅内球囊扩张导管等核心领域成功推出产品。

PAD介入手术器械市场中主要的竞争对手包括Cordis、波士顿科学、先瑞达、心脉医疗、美敦力等,相较于神经介入器械领域,外周介入市场竞争远不如神经介入激烈,目前外周介入仍是蓝海市场,未来增长动力来自老龄化加剧和市场向基层下沉,而药物球囊是主要竞争方向,药物涂层球囊DCB表面涂有抗增殖药物(大多为紫杉醇)可抑制平滑肌细胞增值和转移,进一步降低动脉狭窄率。

3.重点产品介绍

3.1神经血管介入业务

神经产品线覆盖五大类别:缺血性、出血性、颅动脉、狭窄、血管通路,是国产管线最齐全的企业之一。其核心产品有蛟龙取栓支架、颅内动脉瘤栓塞弹簧圈等。其中NMPA和CE共同认证的重点产品有蛟龙取栓支架和取栓支架微导管。

3.1.1 蛟龙颅内取栓支架

蛟龙颅内取栓支架是一种微创器械,可捕获和消除堵塞血管的血栓以治疗急性缺血性脑卒中(AIS)等神经血管疾病。蛟龙颅内取栓支架通过机械性消除颅内血栓以达到恢复血流的治疗目的。其独特的侧边螺旋上升开放结构,将血栓旋转缠住,对内嵌的血栓加持力更强,血栓不易脱落。同时,通桥蛟龙®取栓支架为目前唯一拥有中国发明专利的国产颅内取栓支架。

适应症:用于在患者缺血性卒中发作8小时内移除堵塞在颅内大动脉血管内的血栓以达到恢复血流的治疗目的,包括颈内动脉、大脑中动脉M1和M2段、大脑前动脉的A1和A2段。

产品特点:经典的卷曲式支架结构,循证充分的经典取栓支架结构,高效抓取血栓,操作简便;“S”形侧边螺旋上升的开放结构,内嵌血栓夹持力强,减少支架回撤过程中血栓脱落,减少远端栓塞事件发生,更高的即刻开通率;更多型号满足临床需求提供3Mm直径小型号支架,安全开通远端血管栓塞,提供4mm*30mm更长的取栓支架,提供更大表面积接触包裹血栓,是目前型号最全的取栓支架之一。

公司于2019年10月完成蛟龙颅内取栓支架的临床试验,并于2020年9月取得国家药监局的第三类医疗器械注册证。于2020年9月在中国商业化蛟龙颅内取栓支架。我们目前主要面向中国市场推出蛟龙颅内取栓支架。此外, 目前该产品已取得CE标志及于2020 年5月在欧洲开始蛟龙颅内取栓支架的商业化。

3.1.2取栓支架微导管

通桥蛟龙®微导管是通桥医疗开发的一款适用于通桥蛟龙®取栓支架输送及其他颅内神经血管介入器械输运的微导管。该产品采用多段硬度设计,满足近端操作性和远端柔软性的临床需求。通桥蛟龙®微导管采用金属卷绕Coil结构加强,具有优异的形状保持能力;远端柔韧,能够顺应颅内血管的迂曲结构,保障器械顺利到位。该产品外层采用亲水涂层,内衬选用PTFE材料,能够减少器械输送过程中的摩擦力,保障支架推送流畅。

3.2外周血管介入业务

归创通桥已上市的UltraFree药物球囊是我国第一款无载体紫杉醇药物球囊。与其他国际或国产同类产品相比,其特色在于没有采用任何药物载体或者赋型剂,显然纯药物成分的安全性更好,同时也提高了球囊涂层的载药效率。归创医疗专有的超声喷涂技术,使得纯紫杉醇晶体颗粒更小、更均匀和更可控。血管靶病变处的药物吸收效率更高,药效作用更持久,其动物试验及临床试验显示出药物球囊良好的安全性和有效性。

其中NMPA和CE共同认证的重点产品有外周PTA球囊扩张导管、药物洗脱PTA球囊扩张导管以及高压PTA球囊扩张导管。

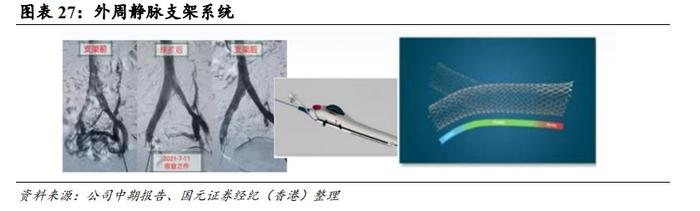

系统特点:斜口设计,更好地符合血管的解剖结构,并能够大幅减少血液对流的影响;变径设计,2/4mm变径,以适应髂-股静脉血管渐变的解剖结构。

目前临床新进展:仅10个月内完成全国前瞻性多中心随机对照试验受试者入组,已完成12个月的随访受试者中,血管通畅率100%。预计2022年四季度提交注册,比原计划提前约6个月,并预计于2023年获中国药监局批准。

3.2.1 外周PTA球囊扩张导管

ZENFLOW®-35外周球囊扩张导管采用新型球囊材质和超滑涂层,结合柔软的锥形头端设计,使球囊获得优异的通过性,成为外周血管介入广泛应用的主力工作球囊。适用于对患有外周动脉血管阻塞或狭窄疾病的患者实施经皮腔内血管成形术(PTA),例如参考直径大于或等于所选球囊尺寸的髂动脉、股动脉、髂股动脉、腘动脉和膝下动脉。

ZENFLOW®-18 PTA球囊扩张导管采用新型球囊材质和超滑涂层,结合柔软的锥形头端设计,使球囊获得优异的通过性,成为满足下肢动脉难度病变治疗需求的高性能球囊。适用于对患有外周动脉血管阻塞或狭窄疾病的患者实施经皮腔内血管成形术(PTA),例如参考直径大于或等于所选球囊尺寸的髂动脉、股动脉、髂股动脉、腘动脉和膝下动脉。

ZENFLOW®-14 PTA球囊扩张导管采用新型球囊材质和超滑涂层,结合柔软的锥形头端设计,使球囊获得优异的通过性,满足膝下血管挑战病变治疗的需求。适用于对患有外周动脉血管阻塞或狭窄疾病的患者实施经皮腔内血管成形术(PTA),例如参考直径大于或等于所选球囊尺寸的髂动脉、股动脉、髂股动脉、腘动脉和膝下动脉。

UltraFreeTM药物洗脱PTA球囊扩张导管采用纯紫杉醇(CASNo.33069-62-4)药物涂层设计,依托专利药物涂层喷涂技术,突破纯紫杉醇晶体的无定形态,实现紫杉醇药物颗粒的高效运输、分散和缓释。

适应症:UltraFreeTM 药物洗脱PTA球囊扩张导管适用于对患有股动脉和腘动脉(膝下动脉除外)狭窄或闭塞病变的患者进行经皮腔内血管成形术。

产品特点:药物输送至靶病变的效率可达80%;药物粒径更小,易于进入血管内膜以下组织形成药物微储库;纯紫杉醇涂层设计,药物缓释更持久;“4.0.018”与“0.035”双系统多规格,满足外周介入多种术式需求。

3.2.3 高压PTA球囊扩张导管

ZENFLOW®HP PTA高压球囊扩张导管采用双层复合球囊材质,爆破压最高可致24 atm。优秀的非顺应性和通过性,提供更强的扩张力保证动静脉血管通畅。

适用症:适用于对患有外周动脉血管阻塞或狭窄疾病的患者实施经皮腔内血管成形术(PTA),如髂动脉、股动脉、腘动脉、胫动脉、腓动脉、锁骨下动脉的经皮腔内血管成形术;该产品也适用于治疗自体或人造透析用动静脉瘘的堵塞病变。

产品特点:双层复合球囊材质,爆破压最高可致24 atm;先进的折叠技术球囊通过外径小;锥形头端及流线型肩部设计通过性好;双腔输送杆设计推送性强、充盈和泄压时间短。

4.公司研发能力及发展方向

4.1公司科研实力概览

公司的研发团队由创始人赵博士领导,赵博士在制药及医疗器械行业拥有25年经验,赵博士目前为科研团队的负责人,公司目前有超过10个产品在临床试验,同时也在研究开发多款创新产品。2022年12月,归创通桥与浙江大学合作的企业博士后工作站(以下简称“博士后工作站”)正式启动,归创通桥与浙江大学合作设立博士后工作站,采用“高校+企业”双导师培养模式,将最大化地发挥产学研结合的优势,促进人才引进培养与行业创新发展。

公司已经建立了顶尖的自主研发技术平台促进持续创新和技术突破,公司在跨学科基础专业知识方面的专场能够加速原型开发,并加快原型转化为可商业化产品,公司还拥有一个一体化整合的产品研发创新流程,流程涵盖产品设计至大规模生产,并以成功利用内部平台交付优质产品。

目前公司已经自主构建多个创新技术平台及一体化研发流程,是国内少有的产品组合能够广泛覆盖神经血管介入和外周血管介入两大领域的公司,填补了国内血管介入医疗器械领域的空白。技术平台方面,公司已建成领先的自主研发技术平台并持续创新。平台化的研发模式能够确保公司能够更快、更好地开发创新产品,快速响应未被满足的临床需求。同时继续推进构建的一体化整合的产品研发创新流程,涵盖产品从设计开发到临床试验乃至大规模生产的所有阶段,能够确保交付更高质量的优质产品。产品管线方面,覆盖神经介入和外周介入的丰富产品组合彰显创新能力。基于创新技术平台及一体化研发流程,公司已经成为国产血管介入医疗器械行业拥有最全面产品组合的领先公司之一。

4.2未来发展及研发投入

近年来,国家政策大力鼓励创新医疗器械的研发生产。2018年11月,国家药监局发布新修订的《创新医疗器械特别审查程序》规定,为进一步鼓励创新,激发医疗器械生产企业的研发活力,考虑到专利的特点与医疗器械研发的平均周期,确定创新医疗器械特别审查申请时间距专利授权公告日不超过5年。在《“十四五”医疗装备产业发展规划》也提到,支持拥有发明专利、技术属于国内首创且国际领先、具有显著临床应用价值的医疗装备,临床急需的创新型医疗装备进入特别审批通道,加快审批。

2022年全年,公司面对充满挑战的市场环境,依然保持强劲的业绩增长并进一步提升整体经营效率,展现了公司一如既往的高效执行力,将继续加大产品研发投入,发挥创新技术平台及一体化开发流程的优势,为患者带来更多高质量且可负担的产品。国内在研产品管线中,有13款产品处于临床阶段,11款产品处于注册阶段。同时,公司弹簧圈产品已分别提交美国FDA510K及欧盟CEMDR注册申请。

5.管理团队

公司管理层人员均有较丰富的生物制药公司管理经验,其中赵中博士为公司创始人,赵博士在药物和医疗器械研发方面拥有超过25年的经验。主要负责本集团的整体管理及业务策略。赵博士于制药及医疗器械行业拥有25年经验。成立本集团前,赵博士自1996年7月至2002年6月担任Guilford Pharmaceuticals Inc. (现隶属于卫材株式会社(一家于东京证券交易所上市的公司,股份代号:4523))的联席董事兼科学家。其随后加入Cordis Corporation并自2002年7月至2011年8月担任首席科学家及研究员,专注于开发药品器械组合产品。赵博士于1988年6月自中国四川大学获得高分子化学与合成学士学位并于1997年5月自美国约翰斯•霍普金斯大学医学院获得生物医学工程博士学位。

公司执行董事谢阳主要负责本集团的整体销售及营销以及业务策略,在加入本公司之前,谢先生自1995年7月至2010年10月担任强生(中国)医疗器材有限公司销售与市场总监。随后其自2011年1月至2012年9月担任磐石信息技术有限公司副总裁。谢先生于2012年10月至2014年9月担任上海浦卫医疗器械厂有限公司总经理。谢先生分别于1992年7月及1995年7月在中国获得复旦大学生物医疗电子学学士学位及无线电电子学硕士学位。

6.财务状况

公司2022年销售实现快速增长,毛利率随着销售组成优化和规模效应进一步提升,公司的毛利率从2021年的74.1%提升至2022年的75.6%。由于收入规模及运营效率的提高,尽管研发开支增加,仍然能够持续减少亏损净额。公司的亏损净额从2021年的1.01亿元减少至2022年的0.26亿元。

公司的神经介入产品增长势头强劲,全年营收增长108%至2.33亿元。其中取栓支架、颅内支持导管、颅内球囊扩张导管和颅内动脉瘤栓塞弹簧圈位主要收入来源。外周血管产品同比增长53%至1.01亿元,主要来源于药物洗脱PTA球囊扩张导管、PTA高压球囊扩张导管、PTA球囊扩张导管、腔静脉滤器抓捕器。随着公司核心产品的商业化,公司销售费用及行政费用占总收入比结构逐步优化,但鉴于公司管线内尚有多个在研产品,公司研发费用占总收入比短期内仍保持较高水平。

公司的流动资金及财务资源由三大类别构成,截至2022年6月30 日的现金及现金等价物为人民币1057.1百万元,较2021年12月31 日的人民币1418.4百万元减少25.5%;定期存款为人民币1600.0百万元,而截至2021年12月31日为人民币1500.0百万元;截至2022年6月30 日,按公允价值计量的金融资产为人民币142.8百万元,而截至2021年12月31 日为人民币10.5百万元。随着业务发展及扩张,公司预期通过现有商业化产品销售收入增加及推出新产品,从而产生更多经营活动所得现金净额,此乃由于现有产品广为市场接受及我们持续不断进行营销及扩充、改善成本控制及营运效率,以及透过收紧信贷政策加快贸易应收款项周转。

7.盈利预测与投资建议

7.1各分部收入预测

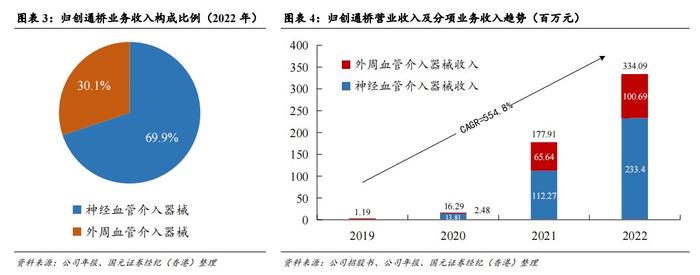

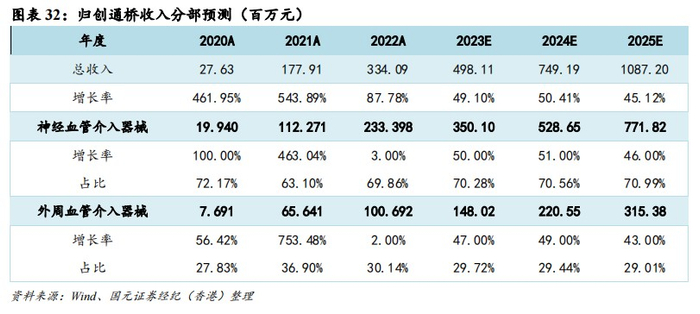

归创通桥分部收入来源中,2020-2022年神经血管介入器械收入为0.20、1.12、2.33亿元,在总收入中的占比分别为72.17%、63.10%、69.86%,预计2023-2025年该分部收入将以50%左右的增速快速提升为3.50、5.29、7.72亿元,占总收入比例继续保持在70%左右的水平。2020-2022年外周血管介入器械收入分别为0.08、0.66、1.01亿元,占总收入比例分别为27.83%、36.90%、30.14%,预计该分部在2023-2025年升至1.48、2.21、3.15亿元,占总收入比例稳定在30%左右。

7.2投资建议

公司是国内神经和外周血管介入龙头,产品管线丰富。国产替代的大背景下,有望迎来快速增长,公司通过不断研发新产品,增强市场竞争力,加上目前集采政策趋于温和,公司收入利润有望快速增长。预计2023-25年收入分别为人民币4.98亿、7.49亿、10.87亿,净利润分别为-1.18亿、0.036亿、0.98亿,根据DCF模型,目标价18.15港元,给予买入评级。

8.风险提示

(1) 产品集采降价幅度超预期

(2) 产品销售进展不达预期

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有