作者:艾暄 志成

写在前面:

对于查理·芒格的忠实“信徒”而言,奥马哈的伯克希尔股东会不是“朝见”他唯一的圣地,Daily Journal(每日期刊)股东会才是。

在芒格执掌的威斯科公司被伯克希尔并购之后,Daily Journal公司是芒格的独角戏舞台。

他常常会在股东会主讲和互动两个小时环节之后,在朴素的会场上(2021年和2022年因为cnbc的直播,隆重了些许),被数百投资人近距离围坐着,再来一场两小时的百无禁忌的“围炉时话”。

除了在伯克希尔任职外,芒格自1977年以来一直担任Daily Journal公司的董事长。

今年3月,Daily Journal在提交给证券交易委员会的一份文件中指出,芒格将卸任公司董事长一职,至此芒格已经为之工作了45年。

此外,芒格将向公司捐赠100万美元的股票。

其实有没有位居任何职务都不重要了,Daily Journal跟芒格已经高度的“灵魂交融”。

98岁的芒格在今年2月份的股东会上说,“我会干到干不动为止。等我走了或者身体不允许了,会有其他人来接手。”

Daily Journal历史久远,最早的报纸名字叫《The Daily Court Journal》,于1888年出版,主要关注法律题材。

芒格在1977年收购了这家报业公司并担任董事长,并通过一系列的收购和有机增长,发展了报纸体系,提供大量有关法律行业、房地产的信息。

这跟芒格法律专业背景出身,以及在从事律师业务期间涉及很多地产项目,有显而易见的关系。

在芒格的管理下,公司最终于1987年3月3日在纳斯达克上市。

随着上世纪90年代末传统媒体在互联网时代走向不可避免的衰落,当初巴菲特芒格眼中的“收费桥梁”业务笼罩在发行衰减、广告下降的暗光之中,Daily Journal也是。

芒格在2020年Daily Journal年会上坦诚说道,“这是一份规模虽小但利润丰厚的报纸,占据着一个理想的利基市场(niche)。这是一项非常简单的业务。

现在的情况是,技术变革正在摧毁美国的日报行业,包括像我们这样的小报。收入减少了,费用却还在,它们都在消亡。

即便是良好的管理,也无法挽救它们。”

但有意思的是,把Daily Journal(DJCO.O)的股票走势打开,它从1990年到现在,是非常昂扬向上的姿态,截至2022年12月19日,从3美元出头涨到285美元,32年年化回报超过15%。

尤其在2020年疫情中股价表现还很强劲,从当年3月美股大跌时跌破200美元,在不到1年时间里又涨至最高417美元。

得说,Daily Journal代表了一个引人入胜的案例。

即使在后续并购拓展了期刊技术业务,它仍然是家主业看起来平平无奇的公司。

但公司仍在产生大量的自由现金流,管理层明智地部署了这些现金流,为股东创造了额外的价值。

这样的公司是稀有物种,因为大多数面临衰退的公司倾向于转型或者并购来刷存在感。

当然,能够“优雅地”接受主业失败,并尽心尽力地为股东创造回报,这离不开芒格对于公司现金流的组合管理。

芒格说,Daily Journal不会消失的,即使我们所有的生意都失败了,我们仍然有许多有价证券。

某种意义而言,在他的掌舵下,Daily Journal更像一家有实业做家底、不收管理费和业绩提成的投资管理公司。

01传统业务的衰减

Daily Journal主要在加利福尼亚州、亚利桑那州、内华达州等出版报纸和网页新闻服务;此外还进军专业软件服务领域,即通过SaaS提供法律类服务来获得收益。

除此之外用数亿美元用于有价证券投资。

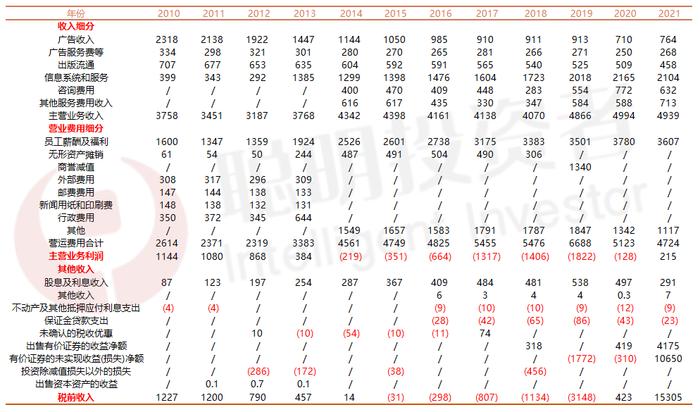

聪明投资者整理了近12年完整会计年度的财务数据:

数据来源:Daily Journal年报,单位:万美元

从财务数据中可以看到尽管传统报纸业务日渐萎缩,但公司主营收入近些年来呈现波动上升的趋势,从2010年的3758万美元发展到2021年4939万美元,这得益于期刊技术业务的迅速发展。

从公司主营业务利润情况来看,在2014年到2020年,公司入不敷出,持续了八年的负收益,主要源于营业费用中员工薪酬和福利的费用支出。

该部分支出从2014年的2526万美元到2020年的3607万美元,对应的占总费用支出的比例由2014年的55%到2020年的74%。

从其他业务角度来看,股息和利息收入每年提供了几百万美元的稳定正收入,同时公司管理的有价证券业务影响很大,像出售证券的收益、证券公允价值变动损益这两项收益变动很大。

从公司税前收入角度来看,税前收入的变动较大,2015年到2019年,公司的收益都是负的,而2021年出售有价证券以及公允价值变动就带来1.47亿多美元。

从公司主营业务角度可以看到,传统业务收入从2010年3359万美元到2021年1490万美元,占主营业务的比例从2010年的89%到2021年的30%。

传统业务的迅速萎缩正是Daily Journal发展了期刊技术业务的原因。

02技术业务扛起主业大旗

期刊技术业务始于1999年收购的Sustain子公司,但多年并没有什么进展。2012年12月收购New Dawn和2013年9月收购ISD,情况发生了重大变化。

这项业务为法院和其他司法机构提供案件管理软件和相关服务。

在近12年里迅速发展,业务贡献从2010年的399万美元发展到2021年的3449万美元。

2021财年,期刊技术业务占公司营业总收入的70%。而在2011年时,这个占比数据为9%。

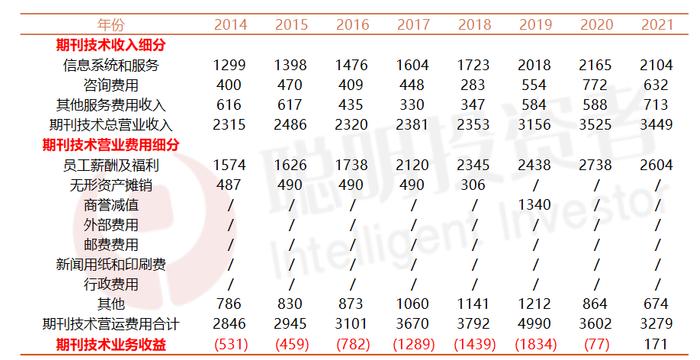

我们把期刊技术业务从财报中单拎出来,具体来看2014年到2021年的业务细分情况:

数据来源:Daily Journal年报,单位:万美元

这项业务在2021年开始扭亏为盈,获得了171万美元的正收益。

可以看出,这也是一个难做的生意,是一块硬骨头,但Daily Journal将其发展的不错,呈现缓慢但向上的稳定态势。

从业务前景角度来看,法律行业有着特定的用户群体。

美国实行“双轨制”的法律制度,即联邦法和州法共存。而美国的法律又分为成文法和案例法,所谓案例法就是说已经宣判的案件会成为司法解释的一部分。

不断更迭的案例法、不尽相同的州法再乘以几十个法种,形成了庞大、繁琐的法律体系,而Daily Journal技术业务的目标就是把这个繁琐的法律体系数字化。

芒格在2015年的股东会上,谈及这块技术业务时,他很清楚:

“政府机构使用的现有系统效率低下,需要进行大量自动化。我们做软件,提供技术服务,做的是脏活、累活。正因为又脏又累,别人不愿意干,我们才有这个机会。

人家微软不愿赚这个钱,微软可以在别的地方轻松赚钱,何必来遭这份罪。 越难,我越喜欢。因为难,等我们真做成了,才不会被别人轻易抢走。”

2017年的股东大会上,芒格和萨尔兹曼也解释了技术业务是如何“拓展商业版图”的。

他说,一旦用户熟悉了我们的软件,“用户也难以改变”、不会去用别的软件,“这是黏性很高的生意”。

正因如此,芒格认为技术业务的“每个合同代表的是整个州。我的意思是(市场整体的)业务量非常巨大,我们最开始都是只抓住一小部分,抓住了切入点之后就会不断成长壮大,并持续到最后。”

如果要总结的话,这块技术业务做起来可能有赖于Daily Journal做到了以下三个方面:

首先,在业务收费模式上做到了让客户放心。

芒格说,公司在业务收入上就做好了长时间的盈利预期,在和客户签订合约之后往往需要几年才能有正利润。

尽管有短期的盈利压力,公司在实际交付之前都不收取费用,这是一个极大的优点,打消了客户不愿意花费巨资却收不到显著成效的顾虑。

第二,花了大笔的研发经费。

尽管市场上有已经上市的泰勒科技公司这样具有技术、经验、规模优势的竞争对手,但是Daily Journal的系统配置适应能力也很出众,所以公司也争取到了非常满意的客户,开拓了包括澳大利亚、加拿大、加州的市场。

第三,公司投资组合业务提供了大量的现金流,使得不用过度关注短期现金流压力。这一点也是公司很核心的竞争优势了。

这块业务的想法其实来源于芒格的搭档瑞克·盖林(Rick Guerin),这在当时来看是一个风险投资。

后来盖林说服了芒格,并通过收购一家向法院系统提供案件管理软件的公司来进行业务转型。

芒格对此说:

“Daily Journal 成立 Journal Technologies 公司开展软件业务的时候,我已经年纪很大了。盖林说服了我,我听从了盖林的想法。杰里(首席执行官Jerry Salzman)负责具体的业务,做得好极了。

我没做什么贡献。是盖林和杰里两个人的功劳。我只是给他们鼓掌而已,我起劲地给他们鼓掌。”

03始于2009年的证券投资

前面说到期刊技术业务投资回报周期长,但是Daily Journal仍然能够坚持做这个业务的背后的一部分原因,来源于芒格的投资组合业务能够带来现金流。

但回到更早期,我们会看到,虽然Daily Journal传统业务在衰落,当初却是为公司积累大量现金的功臣。

从2002年到2011年累计净收入为5000万美元,自由现金流也差不多是这个数,因为折旧大致接近资本支出。

公司处理这些现金的方式主要是买国债和票据等,非常保守。

直到2009年,变化发生了,当年财报显示有超过2000万美元投资于有价证券。

2011年又投资了1100万美元。

这张图显示了2002年到2011年,公司累积自由现金流和现金的主要用途。

来源:rationalwalk.com

当年信息披露是非常有限的。公司只是透露,这些投资是对三家财富200强公司的股票和债券进行的。

有人根据Daily Journal投资组合未实现收益的变化以及芒格对某些证券的看法猜测, 2009年购买的证券中包括富国银行和美国银行。

而从该公司2013年向SEC披露的头寸来看,证券组合中包含了富国银行、美国银行、合众银行和浦项制铁,上述持股价值大约1.19亿美元。

2021年一季度,芒格首次建仓买入阿里巴巴,随后持续加仓。而在今年第一季度,又大幅减持阿里巴巴。之后再也没有动作(如下是芒格的最新持仓)。

来源:13F持仓数据 截至2022年9月30日

尽管如此,芒格此举还是引发了市场巨大的关注。

要知道芒格在过去10年中几乎没有动摇投资组合。对于那些了解芒格的人而言,这种集中投资、极度专注非常正常。

12月16日Daily Journal最新财报披露,截至9月底,公司持有的有价证券价值为2.76亿美元,包括税前未实现净收益1.2亿美元。

04关于Daily Journal背后的故事

芒格为什么会选择投资Daily Journal?

或许在童年时期芒格心里就埋下了投资新闻和报纸行业的种子。

芒格在奥马哈的童年里就对新闻和报纸行业充满了兴趣,当时芒格的爸爸是《奥马哈全球先驱报》的外聘总顾问。

除了童年的经历外,之后的投资经历也起了很大影响。

谈到这里就不得不提Daily Journal的董事会副主席瑞克·盖林(Rick Guerin)。

黄金二人组巴菲特和芒格成功的投资经历广受世人称赞,但曾经瑞克·盖林在1970年代是和他们一起投资的。

盖林的一些投资案例是投资史上的典范,像蓝筹印花公司、喜诗糖果以及本文的主角Daily Journal。

瑞克·盖林1929年出生于洛杉矶,曾经在军队里担任密码破译员、战斗机飞行员,退伍之后进入大学,毕业后加入IBM工作,开启了他的理财生涯。

芒格曾回忆道,在1962年1月的一项交易会上,巴菲特和自己相识了盖林。在当时,盖林一直经营着自己的太平洋合作伙伴基金,随后他们以合资企业的身份做了很多的交易,并获得了蓝筹邮票公司的控股权。

1972年,三人还合作以2500万美元收购了喜诗糖果,还共同面试了新任CEO。

芒格和巴菲特都对媒体有一种特殊的热情。当Daily Journal这份小型的洛杉矶法律出版物问世后,芒格便注意到了这份刊物。

1977年,芒格和盖林通过两人共同控制的新美国基金花了250万美元交易买下了Daily Journal,这个出价在当时所有的出价中是最高的。

从那之后,芒格和盖林组合便开始苦心经营,公司业务也不断的发展。

他们一直并肩合作到“拄着拐杖”共同出席Daily Journal的年会。

芒格、巴菲特、盖林三人有过“生死之交”。很多人所熟知的,在明尼苏达钓鱼时,在芒格设计建造的游艇上,三人遭遇了翻船。

“我们认为,有了这艘甲板面积达3400平方英尺的Channel Cat号游艇,查理终于找到了一艘他能够驾驶、并且不容易只凭他一个人的力量就可以弄沉的船。”

在《穷查理宝典》中有盖林绘声绘色地描述了这一“灾难性事件”。

“第一次从水底冒出来的时候,我发现我正好和沃伦面对面。他的眼睛变得像碟子那么大。把他救起来之后,我才意识到我错过一个巨大的机会,你应该在救某人之前和他谈报酬,而不是把他救起来之后再谈。

谁知道呢,我当时要是头脑清醒一点,现在说不定,只是说不定啦,已经是伯克希尔·哈撒韦的董事长啦。

顺便说一声,我管查理那艘游艇叫‘芒格的蠢事’。那是查理唯一做过的完全非理性的事情。”

2020年10月盖林以90岁高龄过世,芒格在次年年会上被问及盖林时,他这样说道,

“和他在一起你永远不会无聊,他喜欢跳伞、跑马拉松,如果不是和他在一起,我绝不会尝试包括这些在内的事情。”

芒格还有个老伙计,83岁的杰里·萨尔兹曼也将退休。萨尔兹曼总说,我们总是想着明天,不想过去。很简单。前一天结束了,新一天是新的开始。

他们是一类人。

现在46岁的加拿大科技高管斯蒂文·梅希尔·琼斯被任命为临时CEO。据公开资料显示,他既是一位企业家,也是一位投资人。

在3月底卸职董事会主席的芒格在声明中写道,在捐赠股票什么的决定是为了“反映出我对现有团队和新上任的斯蒂文的领导力的信心。”

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略